Sisujuht

Käibemaksukoodid

Käibemaksukoodid:

- määravad käibemaksu summa ja arvestuse müügi- ja ostutehingutel

- mõjutavad käibemaksu konteerimist alamsüsteemide finantskannetes

- koodide abil eristatakse tehinguid käibemaksuaruande (KMD) jaoks

1. Seadistamine

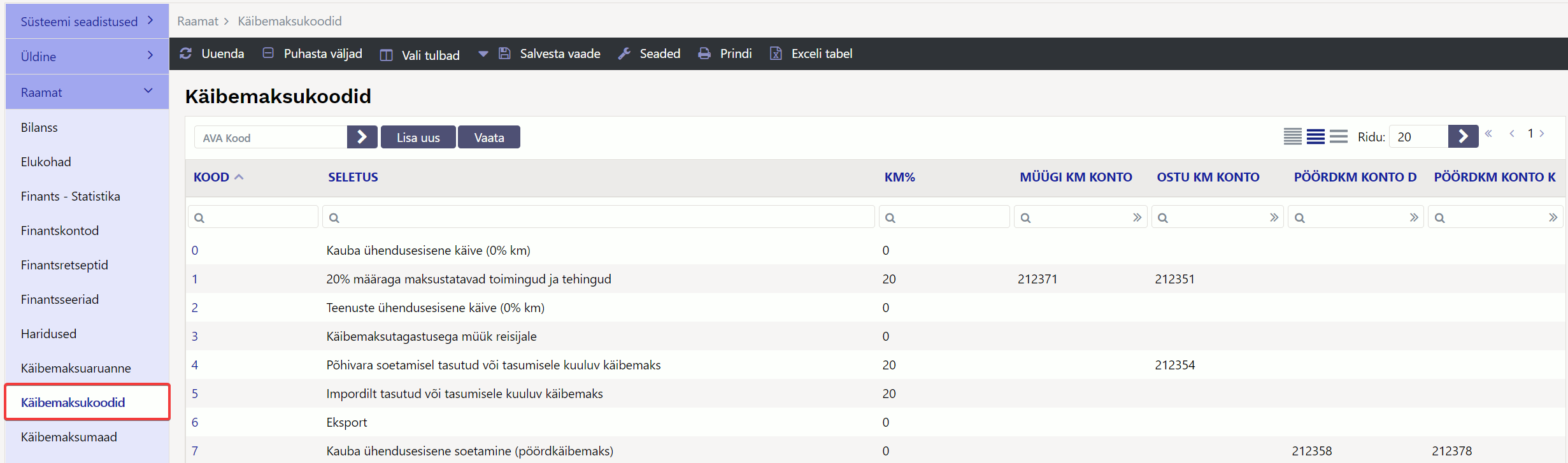

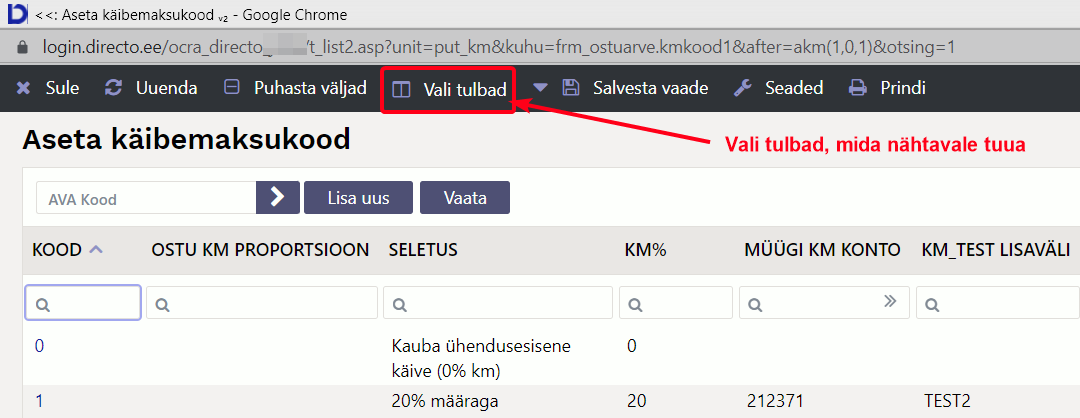

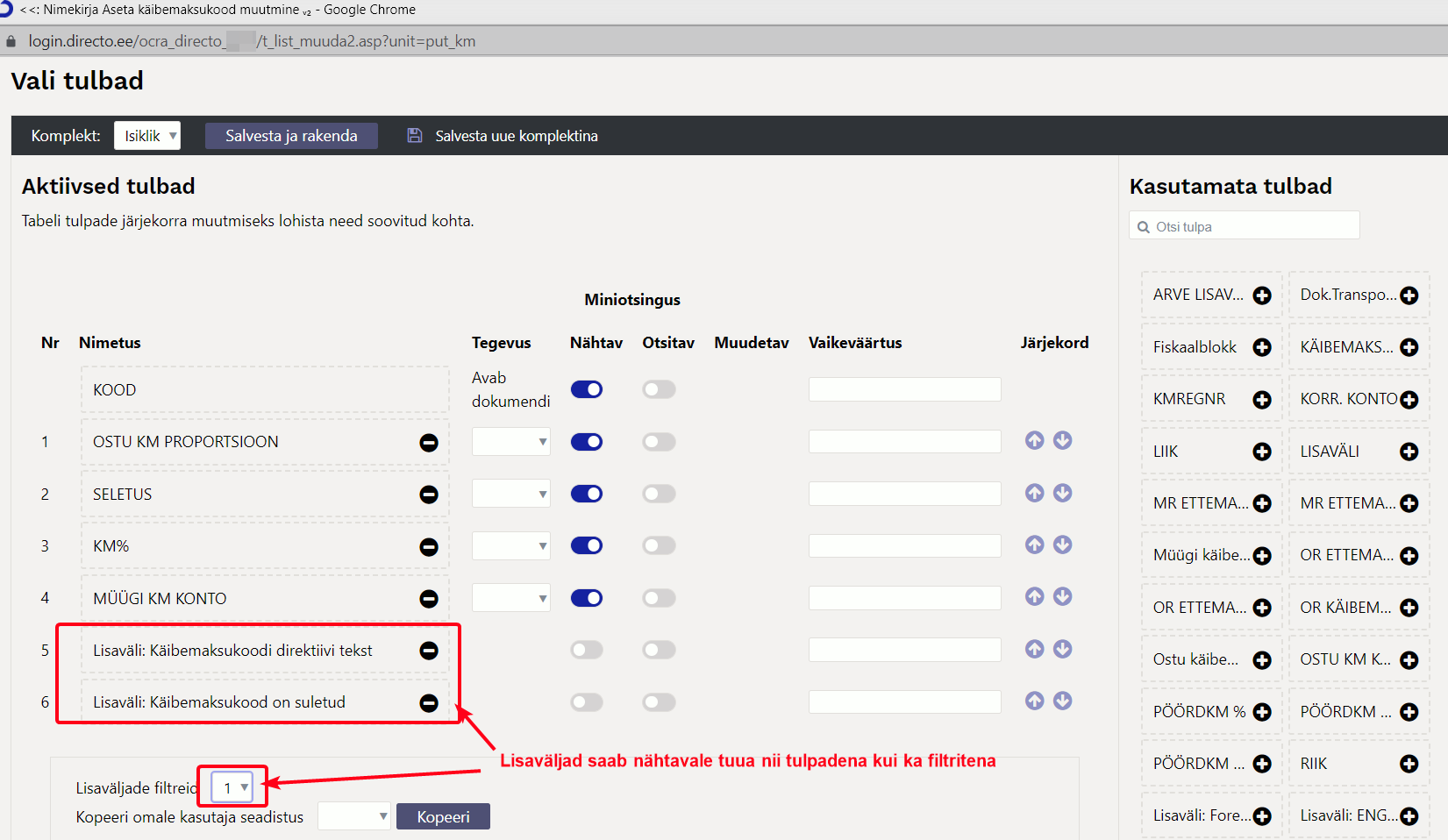

Käibemaksukoode seadistatakse Raamat > Seadistused > Käibemaksukoodid:

- Uus käibemaksukood luua iga erineva toiminguliigi kohta, mille osas soovitakse hiljem saada vastavat aruandlust või mille käibemaksu soovitakse finantskannetes erinevalt konteerida.

- Sama maksumääraga võivad olla maksustatud erinevad toiminguliigid, mille kohta peab detailset aruandlust saama/andma, mitte ainult maksumäära vaid ka toiminguliigi osas. Näiteks 20% maksustatavate toimingutena peab KMD-s lisaks tavalisele kodumaisele müügile deklareerima ning eraldi esitama ka müügi KMS erikorra alusel omatarbe, kauba- ning teenuse ühendusesisese soetamise jms.

- Selleks, et KMS mõistes käibena deklareeritavaid summasid kontode käivetes eristada, on vaja tehingud vastavalt erinevate käibemaksukoodidega tähistada.

- Ostupoolel on oluline erinevat liiki sisendkäibemaks erinevatele kontodele konteerida. Erinevalt maksustatava käibe (maksustamise alus) deklareerimisest, deklareeritakse ostu puhul sisendkäibemaksu summad. Käibemaksukoodid peavad katma kõik erijuhud, mida vajatakse omatarbeks või käibemaksu deklareerimiseks.

- Sama KM%-ga käibemaksukoodi võib samaaegselt kasutada nii müügi- kui ostupoolel, sest mõlema poole jaoks saab käibemaksukoodi erinevalt käituma seadistada.

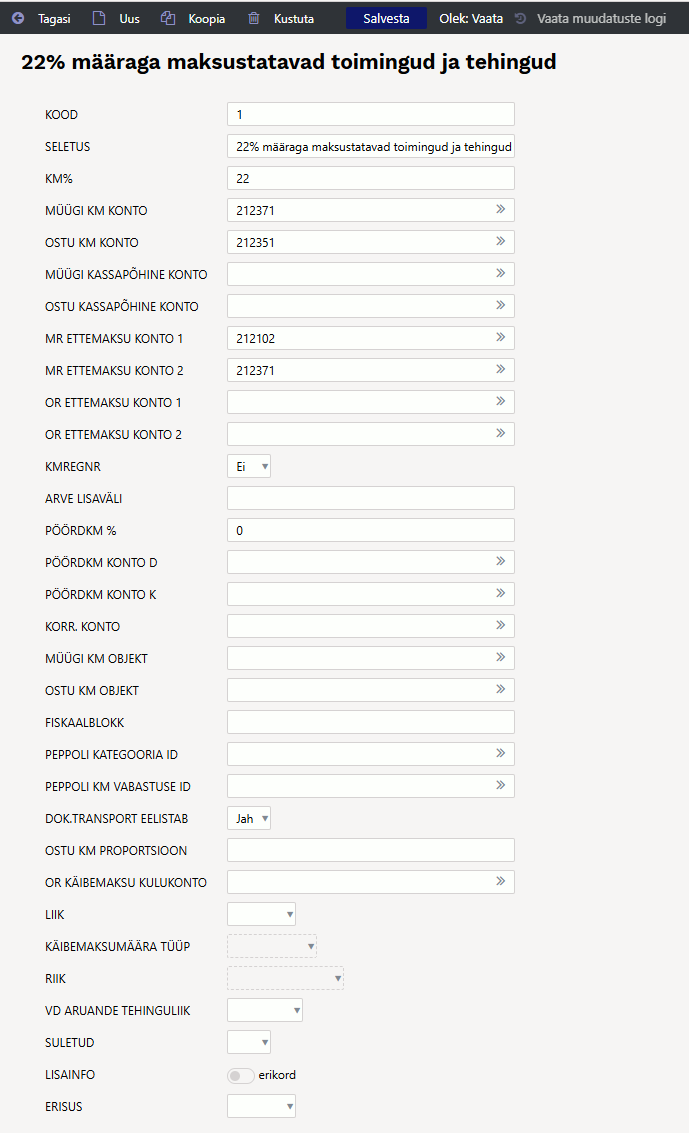

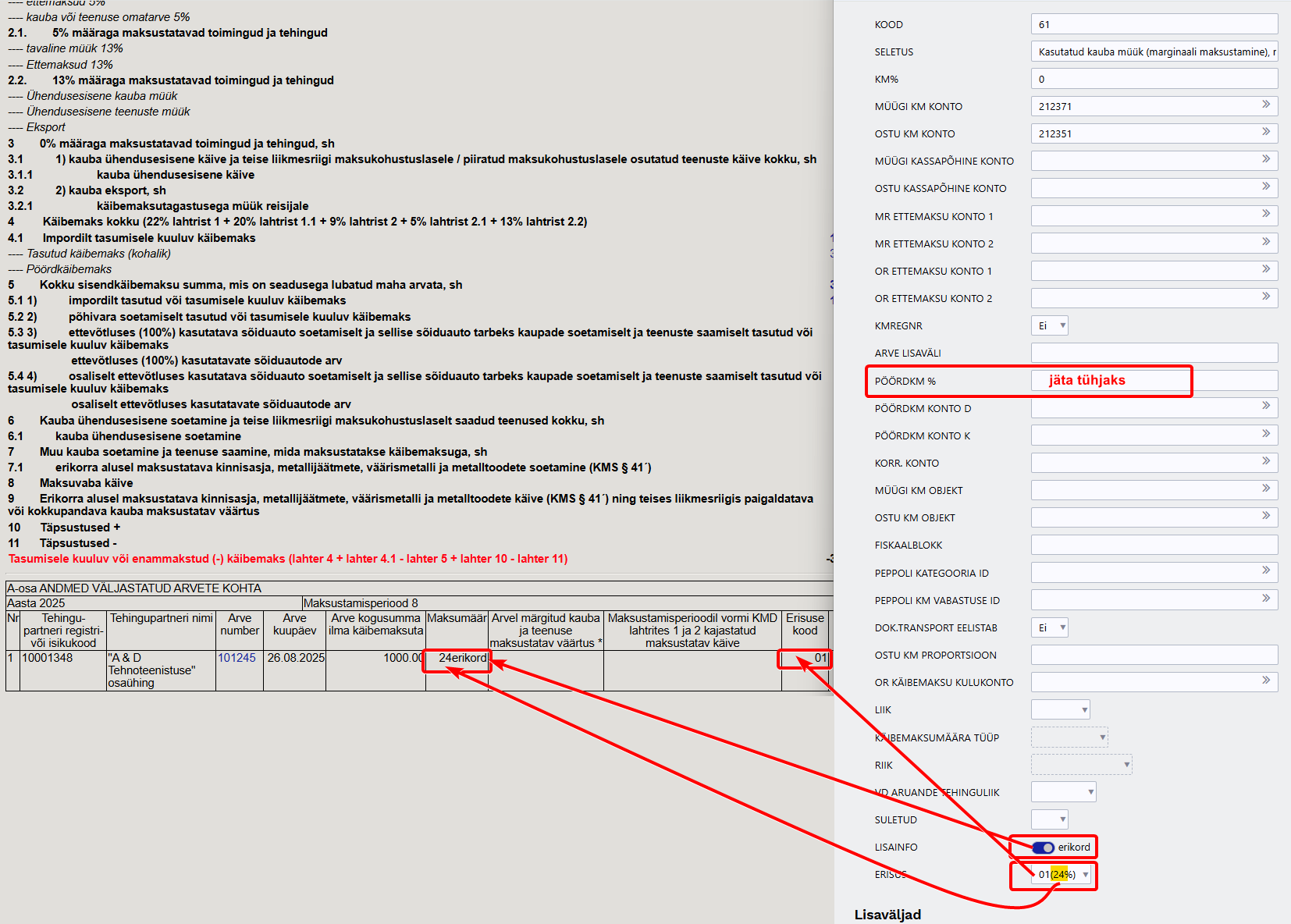

2. Käibemaksukoodi kaart

- KOOD- Käibemaksukoodi tähis. Saab olla ainult numbriline. Käibemaksukoodide koodid peavad algama 0-st ja jätkuma +1 sammuga (0,1,2,3…n). Käibemaksukoode ei tohi ära kustutada jättes tähistesse augu, sest siis lakkavad töötamast mõned finantsaruanded. Vajadusel sulgege koodid (väli: SULETUD).

- SELETUS- nimetus, selgitus, millist toimingut vastav käibemaksu kood katab.

- KM%- käibemaksuprotsent, kui antud käibemaksukood peab ka käibemaksu summa müügi- või ostutehingule välja arvutama.

- MÜÜGI KM KONTO- finantskonto, millele kantakse antud käibemaksukoodi alusel arvele arvutatud käibemaksu summa sama arve alusel tekkivasse finantskandesse. Kui see väli jätta tühjaks, siis kande koostamisel otsib programm vastavat kontot Süsteemi seadistuste hulgast.

- OSTU KM KONTO- finantskonto, millele kantakse antud käibemaksukoodi alusel ostuarvele ja kulutusele arvutatud käibemaksu summa sama tehingu alusel tekkivasse finantskandesse. Kui see väli jätta tühjaks, siis kande koostamisel otsib programm vastavat kontot Süsteemi seadistuste hulgast.

- MÜÜGI KASSAPÕHINE KONTO- kasutatakse kassapõhisel käibemaksu arvestusel.

- OSTU KASSAPÕHINE KONTO- kasutatakse kassapõhisel käibemaksu arvestusel.

- MR ETTEMAKSU KONTO 1- finantskonto juhuks, kui ettemaksu laekumisest soovitakse käibemaks välja arvutada ning laekumise finantskandel kajastada.

- MR ETTEMAKSU KONTO 2- MR ETTEMAKSU KONTO 1 korrespondeeriv konto.

- OR ETTEMAKSU KONTO 1- finantskonto juhuks, kui ettemaksu tasumisest soovitakse käibemaks välja arvutada ning laekumise finantskandel kajastada.

- OR ETTEMAKSU KONTO 2- OR ETTEMAKSU KONTO 1 korrespondeeriv konto.

- KMREGNR- määrab, kas müügiarvel antud käibemaksukoodi kasutades nõutakse välja KM reg. nr. (käibemaksu registrinumber) täitmist. Valikud on Ei/Jah. Jah korral ei lubata müügiarvet kinnitada, kui arvel on antud käibemaksukoodi kasutatud ja väli KM reg. nr. on tühi. See seadistus on eelkõige mõeldud Euroopa Liidu liikmesriigi käibemaksukohuslasele arve esitamisel kontrollimaks, et ka käibemaksuregistri kood oleks täidetud, et hilisemalt ei tekiks probleeme 0% käibemaksumäära kasutamise põhjendatuses või näiteks VD-aruande esitamisel.

- ARVE LISAVÄLI- määrab, kas müügiarvel peab selle käibemaksukoodi kasutamisel vastav lisaväli olema täidetud (sisestatakse lisavälja kood).

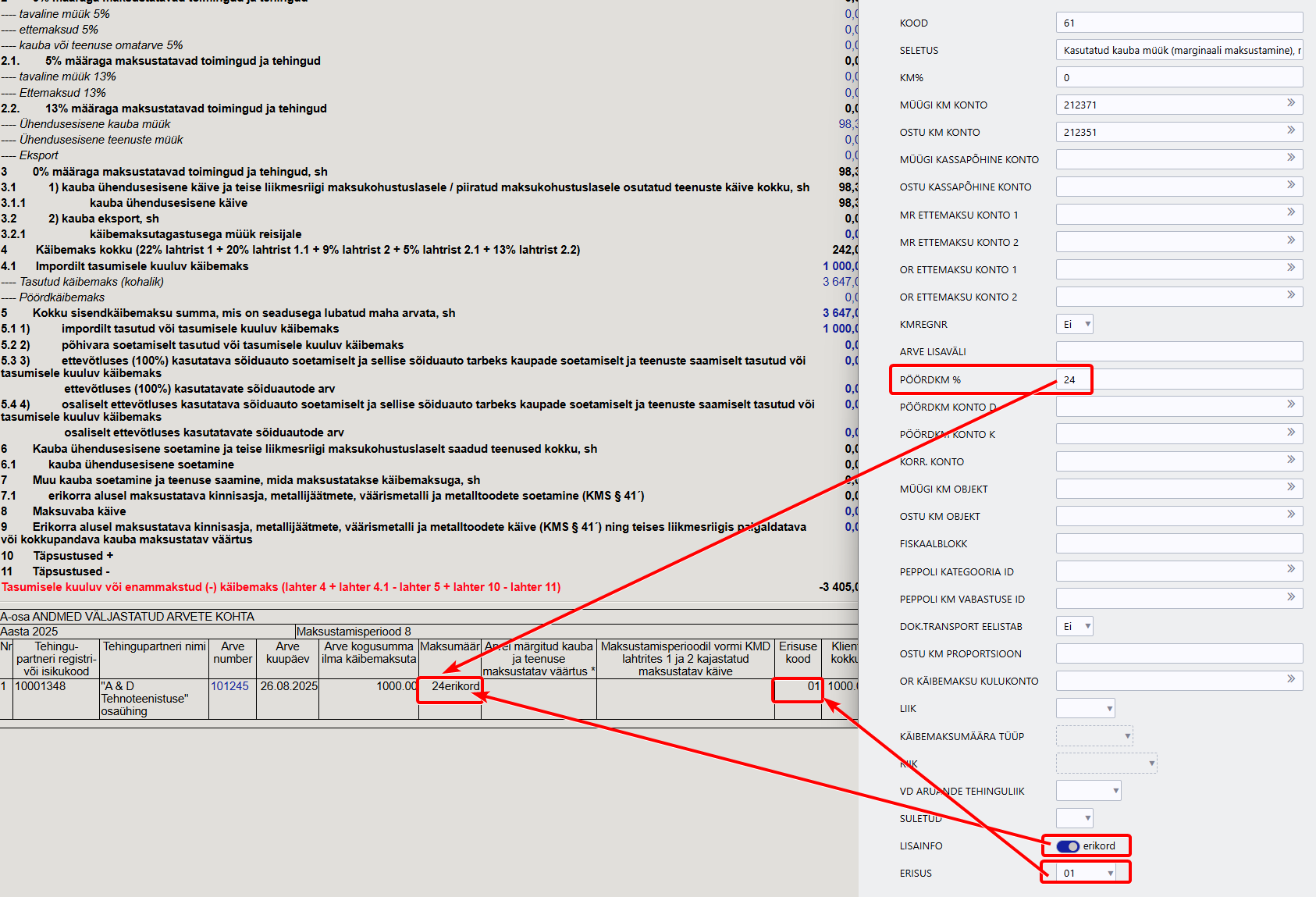

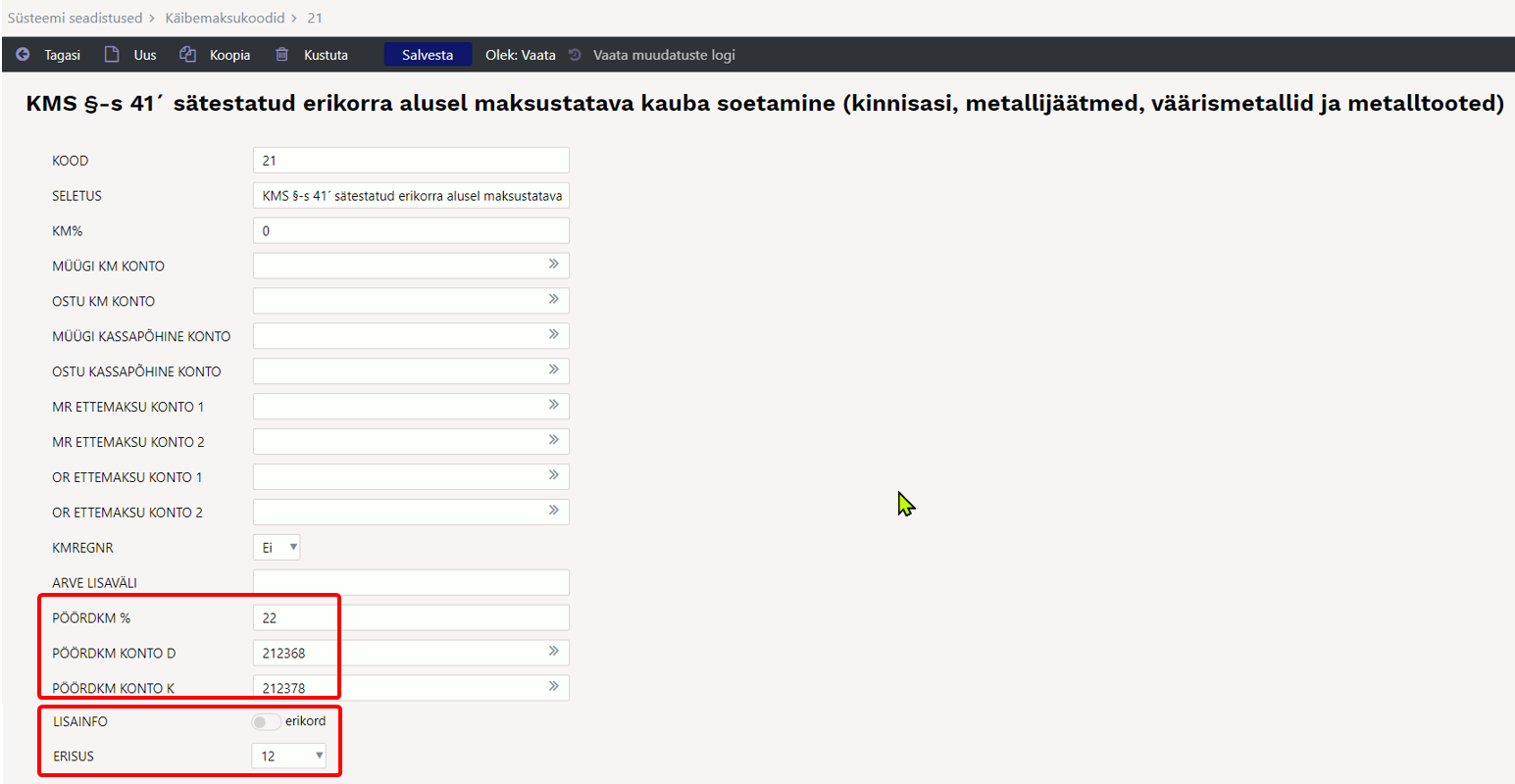

- PÖÖRDKM %- pöördkäibemaksu %-määr. Selle alusel arvestatakse ja lisatakse arve, ostuarve või kulutuse finantskandesse pöördkäibemaksu summa.

- PÖÖRDKM KONTO D- pöördkäibemaksu deebetkonto finantskandes. Näiteks ostu puhul sisendkäibemaksu arvestatud pöördkäibemaks.

- PÖÖRDKM KONTO K- PÖÖRDKM KONTO D korrespondeeriv konto.

- KORR. KONTO- käibemaksu tasakaalustamiseks kasutatav konto kui soovitakse käibemaks periodiseerida tulevasse perioodi (kasutada nt kassapõhise käibemaksuarvestuse puhul) - tulevane periood tuleb arvel märkida väljale „KM aeg”.

- MÜÜGI KM OBJEKT- objekt, millele kantakse antud käibemakskoodi alusel arvele arvutatud käibemaksu summa sama arve alusel tekkivasse finantskandesse. Kui see väli jätta tühjaks, siis kande koostamisel otsib programm vastavat objekti Süsteemi seadistuste hulgast. Vt. 4.2 Süsteemi seadistused. Täidetakse juhul, kui mingil põhjusel soovitakse käibemaksu summa MÜÜGI KM KONTO-le lisaks kanda ka mõne objekti arvestusse.

- OSTU KM OBJEKT- objekt, millele kantakse antud käibemaksukoodi alusel ostuarvele ja kulutusele arvutatud käibemaksu summa sama tehingu alusel tekkivasse finantskandesse. Kui see väli jätta tühjaks, siis kande koostamisel otsib programm vastavat objekti Süsteemi seadistuste hulgast. Täidetakse juhul, kui mingil põhjusel soovitakse käibemaksu summa OSTU KM KONTO -le lisaks kanda ka mõne objekti arvestusse.

- FISKAALBLOKK- kasutatakse juhtudel, kus kassasüsteemides (POS) on kohustus kasutada fiskaalseadmeid. Näiteks Läti ja Leedu jaemüügis. Välja sisu sõltub kasutatavast fiskaalseadmest.

- DOK. TRANSPORT EELISTAB - valikud Jah/Ei. Saab määrata, millist käibemaksukoodi dokumentide transport kasutab.

- OSTU KM PROPORTSIOON - käibemaksu proportsiooni korral proportsiooni % ja autode käibemaksu korral 50.

- OR KÄIBEMAKSU KULUKONTO - konto, kuhu läheb kulusse arvestatav käibemaksu osa. Kui väli on tühi, siis läheb see summa samale kontole kui antud real olev kulu.

Järgnevad kolm välja - liik, käibemaksumäära tüüp ja riik, on omavahel OSS ja IOSS erikorra müügiga seoses seotud. Loe lisaks OSS ja IOSS erikorra müügi seadistamise kohta, mis selgitab, mis olukorras neid kasutada Käibemaksukoodid

- LIIK - erikorra liik. Valikus: TAVA, OSS, IOSS, STANDARD.

- KÄIBEMAKSUMÄÄRA TÜÜP - valik standard/vähendatud

- RIIK - rippmenüüst valitav

- VD ARUANDE TEHINGULIIK - rippmenüüst valitav. Valikus: KAUP, TEENUS, KOLMNURK. Kui tegemist on ühendusesisese tehingu käibemaksukoodiga, siis peab tehinguliigi valima, kuna see on VD aruande (XML) koostamise aluseks. Loe lisaks VD aruande koostamise kohta Klientide statistika

- SULETUD - saab käibemaksukoodi sulgeda

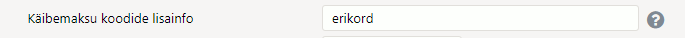

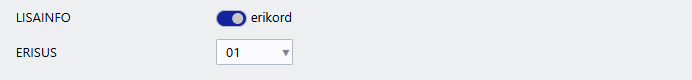

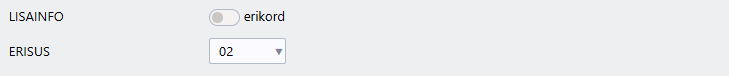

- LISAINFO- käibemaksukoodi lisainfo. Väärtused seadistatakse menüüs

Süsteemi seadistus → Käibemaksu koodide lisainfo. Näide: Eestis kasutatakse lisainfot (kui see on aktiveeritud), et täita käibedeklaratsiooni INF A osa lahter 'Maksumäär' tekstiga „erikord“ tehingute puhul, millel on erisus 01.Vt ka ERISUS.

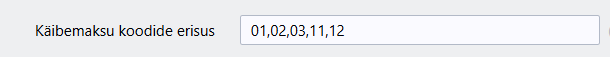

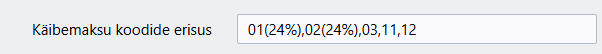

- ERISUS - rippmenüü valikutega. Kasutatakse, kui antud käibemaksukoodiga tähistatakse toiminguid, mille puhul riiklikus aruandluses tuleb märkida erisused (nt Eestis KMD INF A ja B osades erisuse kood). Valikud tulevad seadistusest Finants → Käibemaksukoodide erisus, kuhu tuleb komadega eraldatult sisestada erisuse koodid.

Erisuse alla kuuluvate müügiarvete puhul peab arvel kasutataval käibemaksukoodi kaardil olema Pöördkm% väljal määratud maksumäär, millega tehing maksustatakse. Väljad PÖÖRDKM KONTO D ja PÖÖRDKM KONTO K tuleb jätta tühjaks, et kandele pöördkäibemaksu ridu ei tekiks.

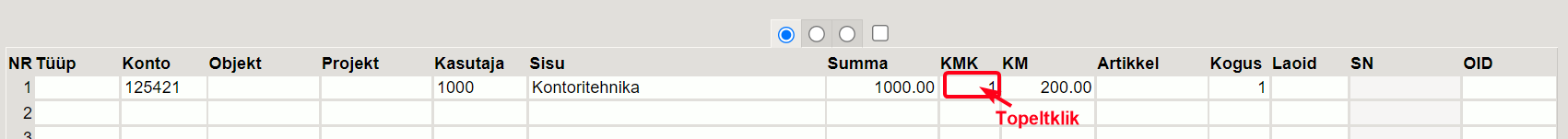

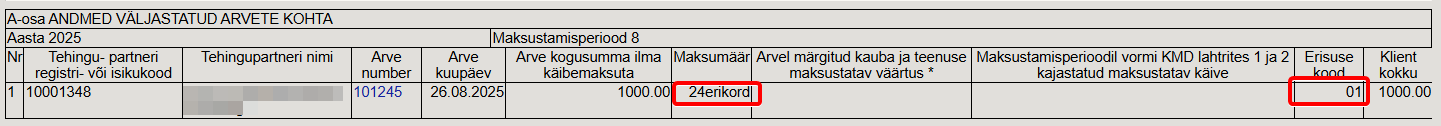

Näide: kui käibemaksukoodi kaardil on Lisainfo erikord sisse lülitatud, siis KMD INF A lahtrisse 'Maksumäär' võetakse väärtus väljast 'Pöördkm%' ning lisatakse tekst erikord. → Tulemus: 24erikord

Näide: kui käibemaksukoodi kaardil on Lisainfo erikord sisse lülitatud, siis KMD INF A lahtrisse 'Maksumäär' võetakse erisuse koodi sulgudes määratud maksumäär ning lisatakse tekst erikord. → Tulemus: 24erikord

2.1 Näiteid erisuse ja erikorra seadistamise kohta

Kasutatud kauba müük

Kui on tegemist kasutatud kauba müügiga (nn. kasuminormi maksustamine KMS §-d 41 ja 42), siis peab käibemaksukoodi kaardil märkima Lisainfo > erikord aktiivseks ning erisus koodiks vali 01.

KMD INF A osal tuleb lahtrisse 7 õige maksumäär ja lahtrisse 10 õige erisuse kood:

Siseriiklikult pöördmaksustamisele kuuluv käive

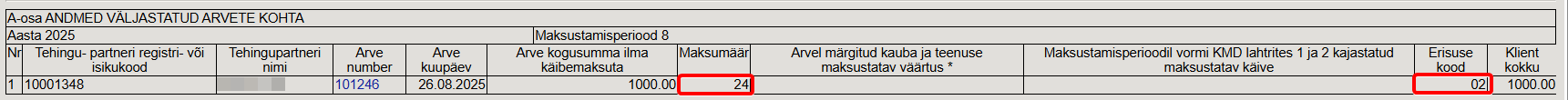

Kui tegemist on siseriikliku pöördmaksustamisega (kinnisasjade, metallijäätmete, väärismetalli ja metallitoodete käive; KMS § 41.1), siis peab käibemaksukoodi kaardil märkima Lisainfo > erikord mitteaktiivseks ning erisus koodiks vali 02.

KMD INF A osal tuleb lahtrisse 7 õige maksumäär ja lahtrisse 10 õige erisuse kood:

Loe lisaks metallitoodete pöördmaksustamise kohta https://wiki.directo.ee/et/metall

Siseriiklikult pöördmaksustamisele kuuluv soetamine

Kui tegemist on siseriiklik pöördmaksustamisega (kinnisasjade, metallijäätmete, väärismetalli ja metalltootedete soetamine; KMS § 41.1) siis peab käibemaksukoodi kaardil märkima Lisainfo > erikord mitteaktiivseks ning erisus koodiks valima 12. Oluline on ka märkida pöördkäibemaksu määr ja pöördkäibemaksu kontod.

Loe lisaks metallitoodete pöördmaksustamise kohta https://wiki.directo.ee/et/metall

Loe lisaks metallitoodete pöördmaksustamise kohta https://wiki.directo.ee/et/metall