Sisujuht

Käibemaks ja käibemaksu deklareerimine

1. Sissejuhatus

Definitsioonid, mõisted, lühendid

- Käibemaksuaruanne - Directo käibemaksuaruanne koos käibedeklaratsiooni ridadega

- Käibedeklaratsioon - riiklik Käibedeklaratsiooni vorm

- KMD - lühend riiklik Käibedeklaratsiooni vorm

- KMK- käibemaksukood

- KMS- Käibemaksuseadus

2. Käibemaksuga seotud seadistused

2.1. Käibemaksukoodid

- määravad käibemaksu summa ja arvestuse müügi- ja ostutehingutel

- mõjutavad käibemaksu konteerimist alamsüsteemide finantskannetes

- koodide abil eristatakse tehinguid käibedeklaratsiooni koostamise (KMD) jaoks

Käibemaksukoode saab häälestada Raamat > Seadistused > Käibemaksukoodid:

2.2. Süsteemi seadistused

Süsteemi seadistused, mis käibemaksu puudutavad on järgmised:

Seadistused → Süsteemi seadistused → Finantsi seadistused

- Automaatne periodiseerimine - valikud „Müügiarve, Ostuarve, Kulutus, ka käibemaks“. Võimaldab määrata periodiseerimist dokumendi liigi lõikes. „Ka käibemaks“ lisab periodiseerimiskandele ridadele ka käibemaksukoodi.

- Käibemaksu koodide erisus - komaga eraldatud nimekiri. Siia märgitud koodid on käibemaksukoodi kaardil erisuseks valitavad. Kasutatakse, kui antud käibemaksukoodiga tähistatakse toiminguid, mille puhul tuleb riiklikus aruandluses näidata erisusi.

- Käibemaksu koodide lisainfo - komaga eraldatud nimekiri. Eesti tingimustes peab olema siin kindlasti valik erikord, sest seda võib tarvis minna KMD INF1 õigeks genereerimiseks. Valik erikord märgitakse kindlasti ära, kui antud käibemaksukoodiga tähistatakse Käibemaksuseaduses määratud erikorra alusel tehtavaid toiminguid. Näiteks 20% käive KMS §-des 41 ja 42 sätestatud erikorra alusel.

- Käibemaksu summa jagatakse müügis laiali - seadistus mõjutab kas ja mille põhjal jagatakse kandel käibemaksu summa laiali (müügi pool), valikud:

- ei

- objekti+projekti

- ridade

- objekti.

- Käibemaksu summa jagatakse ostus laiali - seadistus mõjutab kas ja mille põhjal jagatakse kandel käibemaksu summa laiali (ostu pool), valikud:

- ei

- objekti+projekti

- ridade

- objekti.

- Müügi käibemaksu objekt - siia märgitud objekti kasutatakse müügiarve kandel käibemaksu rea objektina juhul, kui

Seadistused > Süsteemi seadistused > Finantsi seadistused > Käibemaksu summa jagatakse müügis laialion valitud kas „objekti+projekti“ või „projekti“ ja KM-koodi küljest puudub objekt. - Ostu käibemaksu objekt - siia märgitud objekti kasutatakse kulutuse ja ostuarve kandel käibemaksu rea objektina juhul, kui

Seadistused > Süsteemi seadistused > Finantsi seadistused > Käibemaksu summa jagatakse ostus laialion valitud kas „objekti+projekti“ või „projekti“ ja KM-koodi küljest puudub objekt.

Seadistused → Süsteemi seadistused → Müügireskontro seadistused

- Arve käibemaks on alati tasuda-summa -

- Kassaarvel on näha ilma käibemaksuta summa -

- Koos käibemaksuga reasumma ümardus, mitu kohta pärast koma -

- Müügi käibemaks - müügi käibemaksu konto. Kasutatakse kande koostamisel juhul, kui käibemaksukoodilt ei leita vastavat kontot väljalt MÜÜGI KM KONTO.

- Viivise käibemaksu kood - käibemaksukood, mis läheb viivise reale viivisarve tegemisel.

Seadistused → Süsteemi seadistused → Laekumise seadistused

- Laekumine vajab ettemaksu puhul käibemaksu koodi -

- ei - kinnitab laekumise dokumendi ettemaksu rea ka ilma käibemaksukoodita

- jah - kinnitab laekumise dokumendi ainult kui on ettemaksu real käibemaksukood täidetud

Seadistused → Süsteemi seadistused → Ostureskontro seadistused

- Ostu käibemaks- sisendkäibemaksu konto. Kasutatakse kande koostamisel juhul, kui käibemaksukoodilt ei leita vastavat kontot väljalt OSTU KM KONTO.

- Ostuarve käibemaks on eraldi ajas - periodiseeritava käibemaksu konto. Võimaldab käibemaksu ostuarvel arvestada ostuarvest erineval ajaperioodil.

2.3. Kliendi ja hankija seadistused

Kliendi- ja hankijakaardil on käibemaksu mugavaks arvestuseks oluline korrektselt ära täita järgmised väljad (lisaks tavapärastele nagu ettevõtte nimi jms.):

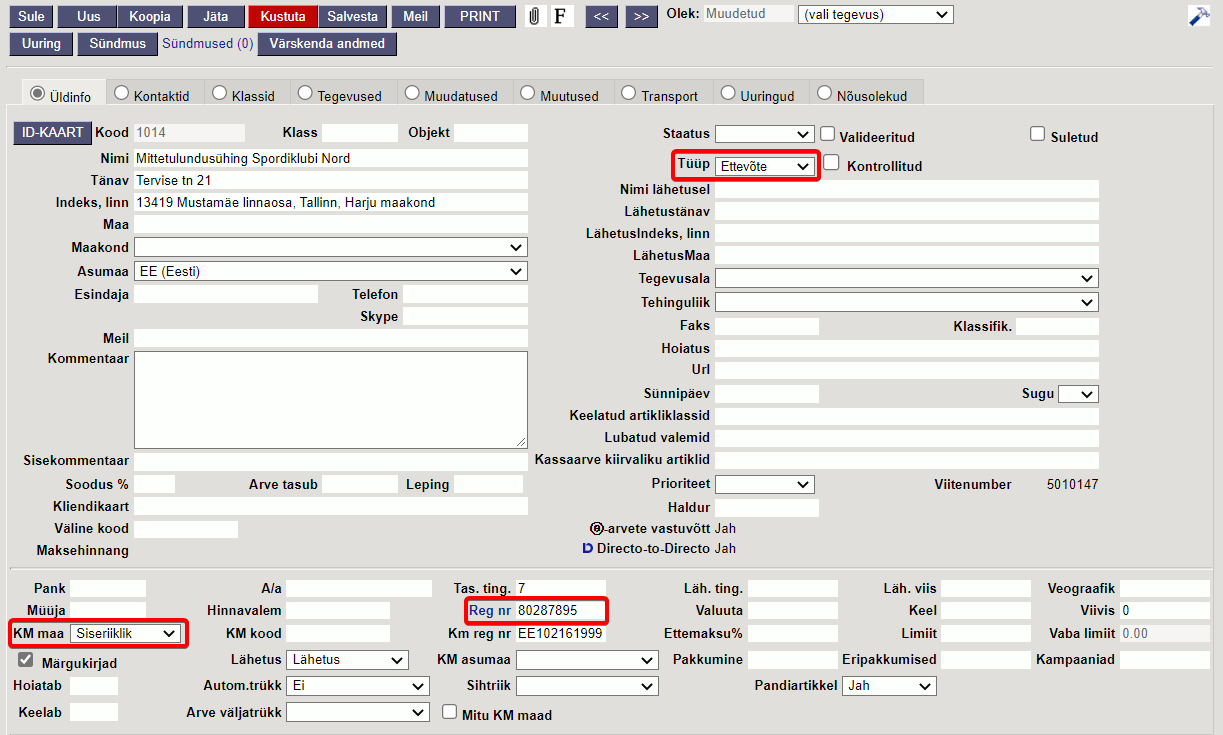

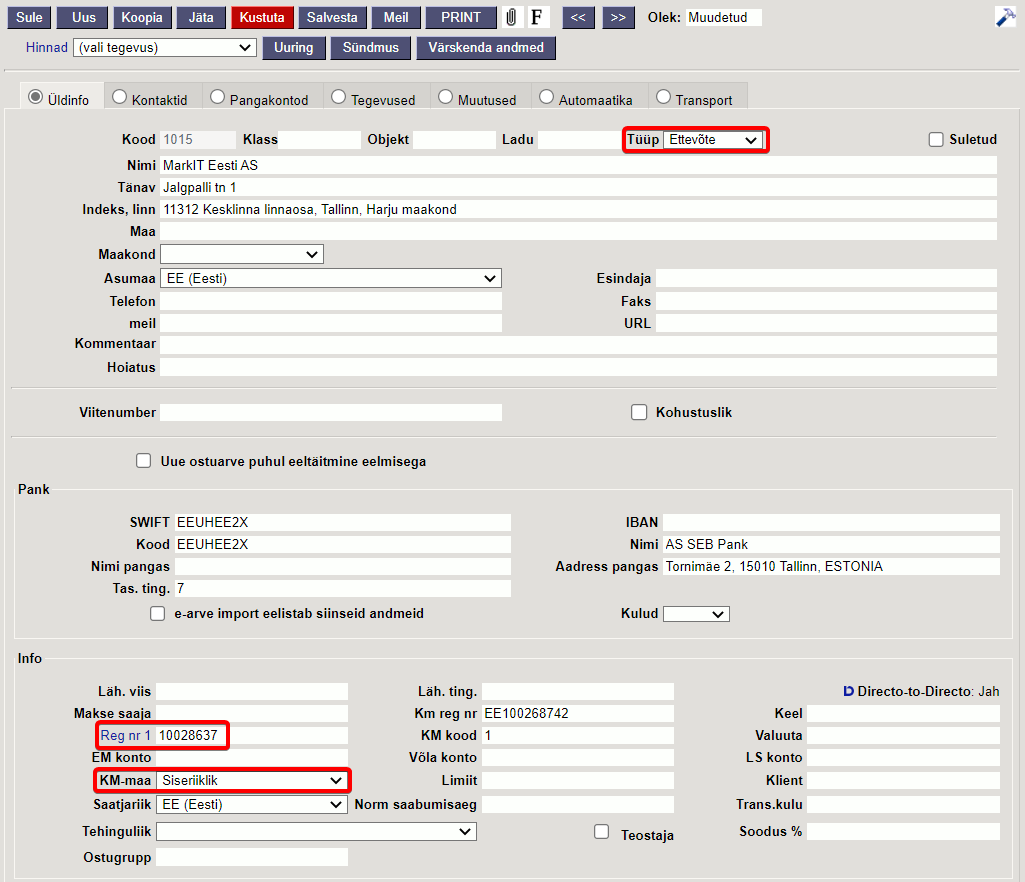

- KM-maa- valikud: Siseriiklik/EÜ/EÜ 2/EÜ 3/Mitte EÜ/Kontsern. Määrab ära kliendi või hankija käibemaksutsooni ja selleläbi käibemaksukoodi automaatse valiku artiklilt või artikliklassilt. See on oluline mugavushäälestus, kuid ka väldib vigu käibemaksukoodi valimisel.

- Tüüp- valikud: Ettevõte/Eraisik/Riigiasutus. Vajalik eelkõige maksuametisse saadetava deklaratsiooni KMD INF1 korrektseks koostamiseks.

- Reg nr.- registrikood või isikukood. Vajalik korrektselt täita eelkõige klientide puhul, kelle Tüüp on „Ettevõte“ ja hankijate puhul, kellega toimingutelt on sisendkäibemaksu arvestatud. Vajalik KMD INF1 esitamiseks.

2.4. Pöördkäibemaksu seadistamine

Pöördkäibemaksu seadistamiseks tuleb:

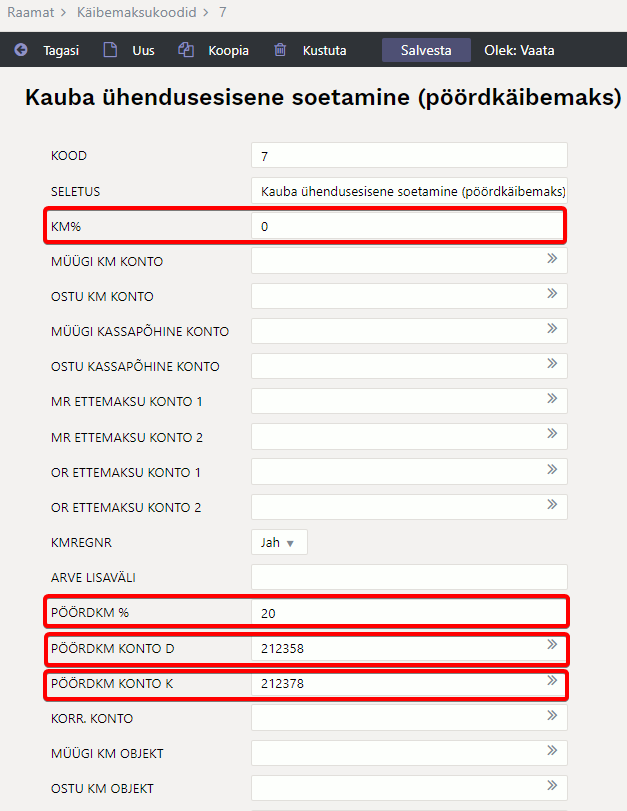

- luua uus Käibemaksukood:

Seadistused → Raamat → Käibemaksukoodid. Loodud Käibemaksukood tuleb häälestada järgnevalt:

- KM% - 0 Käibemaksu määr on null (reaalselt tehingule km-i ei lisata)

- PÖÖRDKM % - näiteks 20. Kirjutatakse pöördkäibemaksu arvtamiseks kasutatud käibemaksu protsent (pöördkäibemaksu määr),

- PÖÖRDKM KONTO D - konto, kuhu arvestatakse/kantakse arvestatud pöördkäibemaksu summa. See konto tuleks kaasata Käibedeklaratsiooni sisendkäibemaksu reale.

- PÖÖRDKM KONTO K - konto, kuhu tasakaalustatakse pöördkäibemaksu deebet rea summa. See saa häälestada samale kontole kui PÖÖRDKM KONTO D, sest Käibedeklaratsioon ei suuda deebet ja kreedit käivet eraldada. PÖÖRDKM KONTO D ja PÖÖRDKM KONTO K koostoimena bilansi mahtu kunstlikult ei suurene.

- Loodud pöördkäibemaksukoodi tuleb kasutada Ostuarvete pöördkäibemaksustatud tehingute ridadel. Arve Tasuda summat see ei suurenda, küll teeb käibemaks lisaread Ostuarve kandesse.

- Käibedeklaratsioonis tuleb 20%-ga maksustatud tehingute hulka häälestada ka kulu- ja varakontode vahemik, milledel võib esineda pöördkäibemaksustatud tehinguid ning piirata valik loodud käibemaksukoodiga. Lisaks tuleb sisendkäibemaksu reale lisada konto, mis näidati PÖÖRDKM KONTO D häälestuses.

3. Käibemaksuaruanne (käibedeklaratsioon)

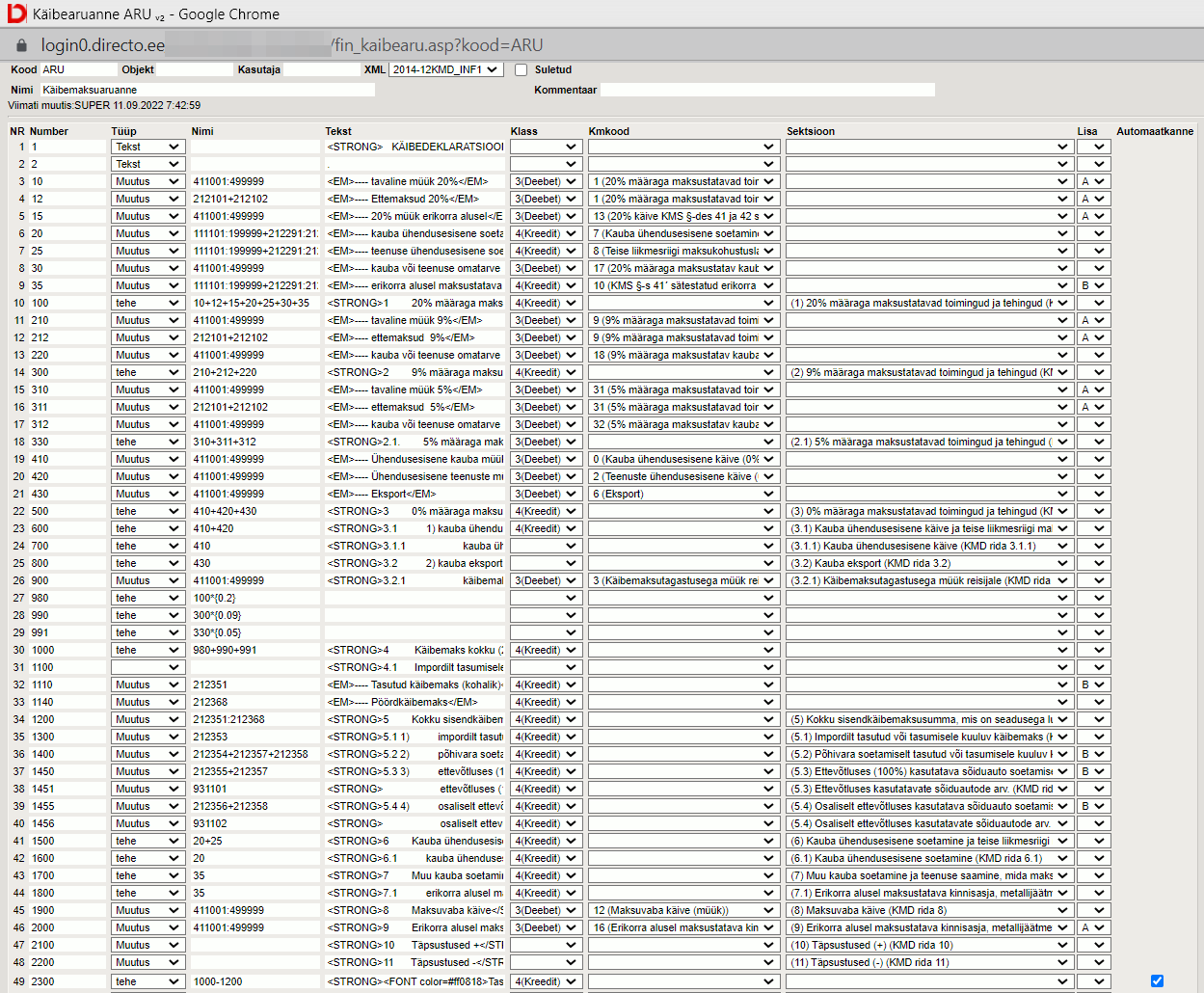

3.1. Käibemaksuaruande (käibedeklaratsiooni) kirjeldamine

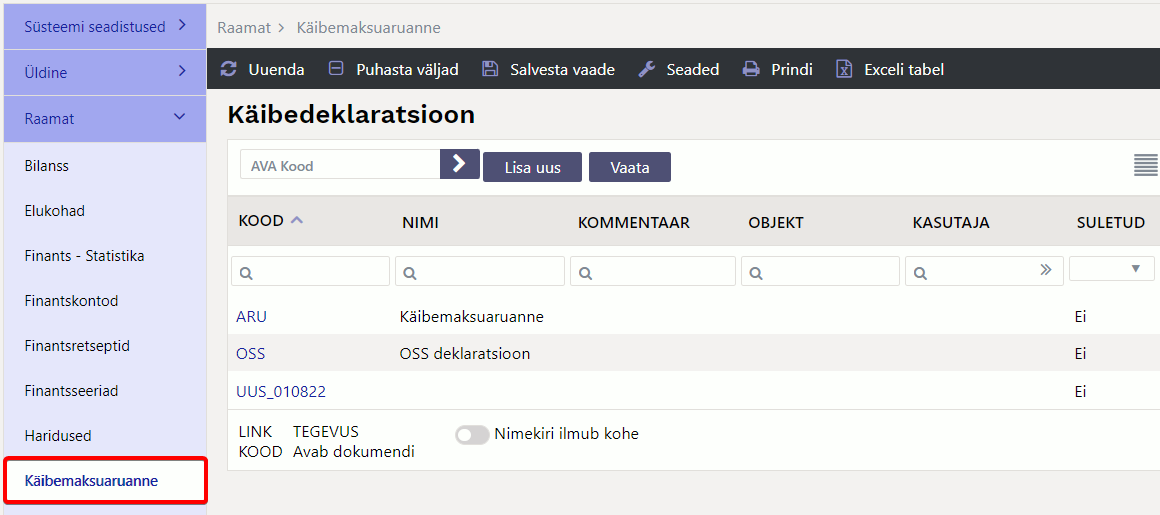

Käibemaksuaruande kirjeldusi saab luua ja korrigeerida: Seadistused → Raamat → Käibemaksuaruanne.

Klikkides valiku peal, avaneb nimekiri olemasolevatest aruande kirjeldustest:

3.2. Käibemaksuaruande põhiosa kirjeldamine

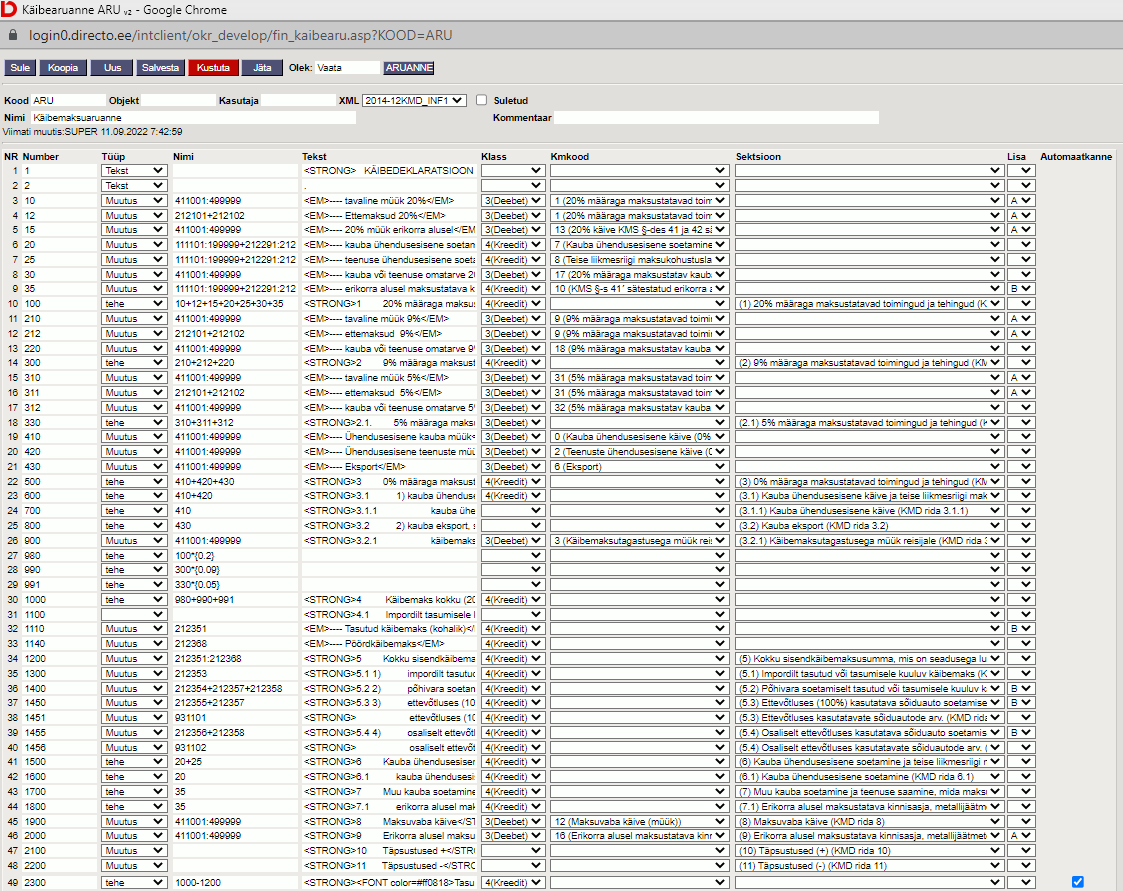

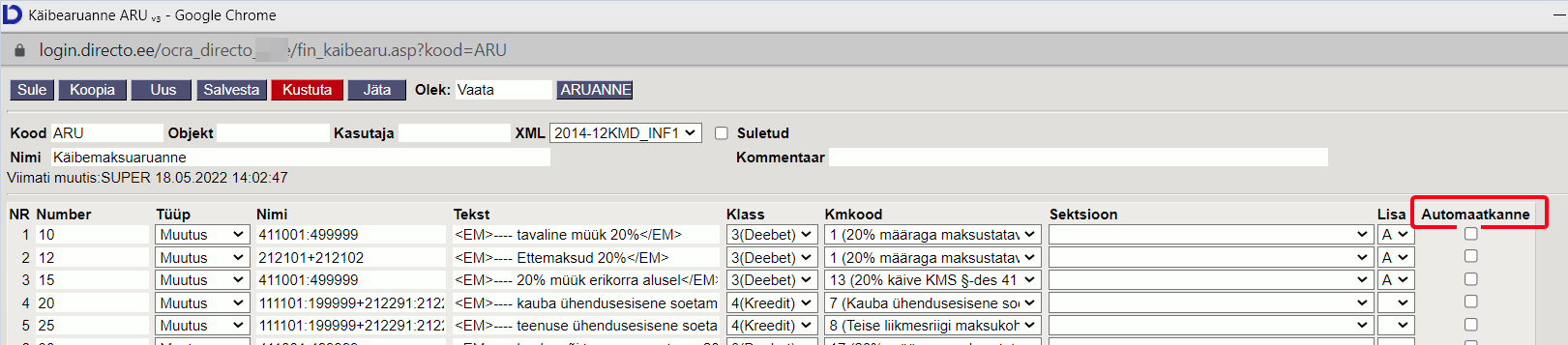

Konkreetse aruande kirjeldus avaneb, kui klikkida selle koodi peal.

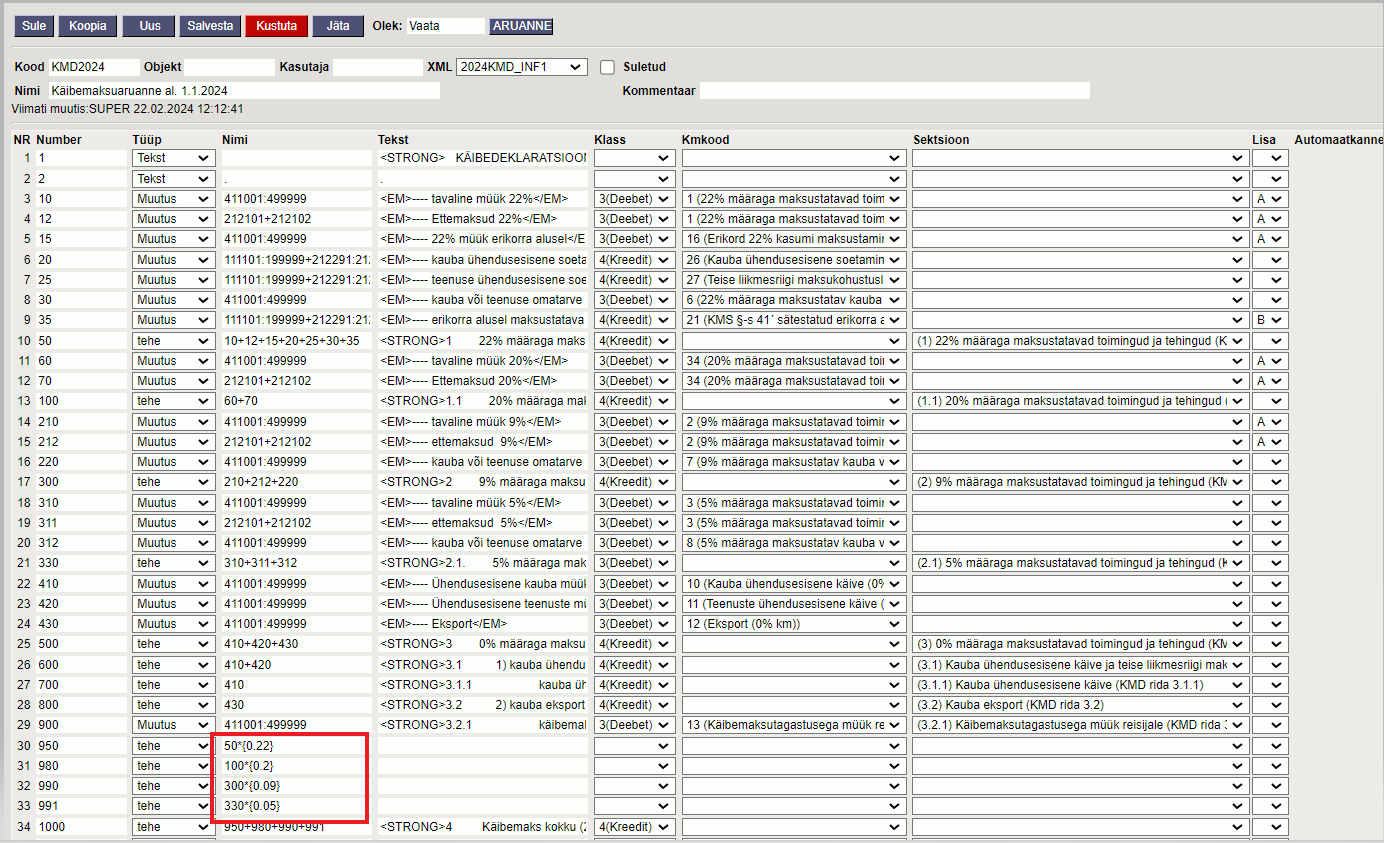

Käibemaksuaruande kirjelduse aken:

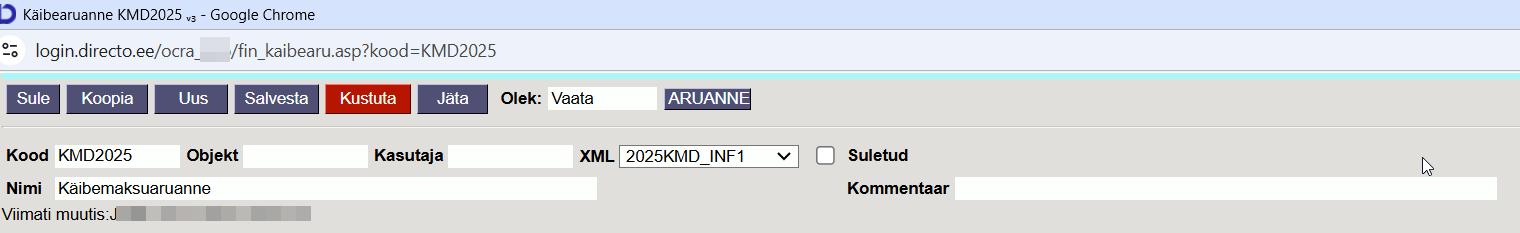

3.2.1. Käibemaksuaruande päise väljad

- Kood - aruande tähis.

- Nimi - kasutaja poolt antud aruande selgitus.

- Objekt - objektipõhiste kasutuspiirangute loomiseks. Kasutatakse kui ühes baasis koostatakse mitu käibedeklaratsiooni.

- Kasutaja - Nimeliste kasutuspiirangute loomiseks.

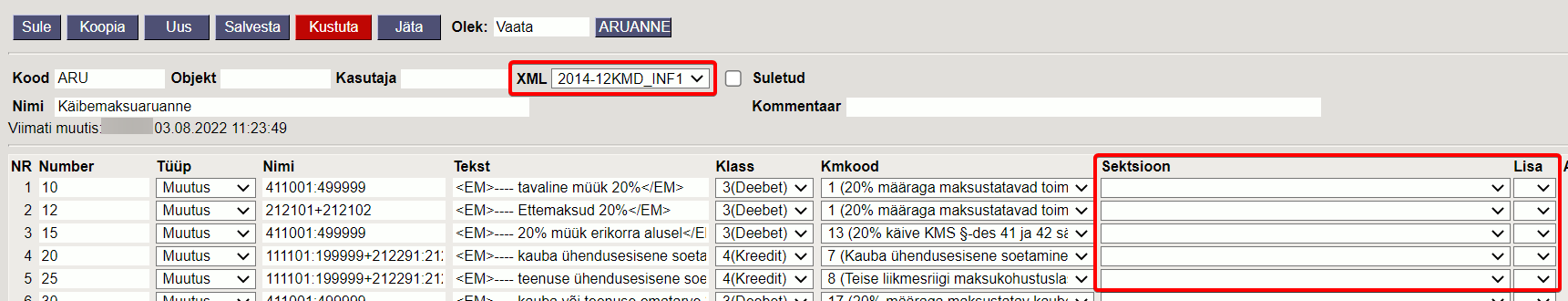

- XML - Käibemaksuaruande Maksuametisse saatmise faili vormi valik (hetkel Eestis kehtiv 2014-12KMD_INF1).

- Suletud - suletud deklaratsioon, ei saa valida.

- Kommentaar - tekstiväli

3.2.2. Käibemaksuaruande ridade väljad

- NR - süsteemne reanumber. Kasutaja ise muuta ei saa.

- Number - kasutaja poolt antud rea tähis (number). Kasutatakse arvutustehetes ridade väärtustega tehete tegemiseks. Read järjestatakse välja väärtuse järgi väiksemast suuremani. Rea numbritele jätta vahed: 10, 20, 30…. või 100, 200, 300…., et võimaldada vajadusel hiljem ridu vahele luua ilma, et peaks olemasolevaid ridu ümber nummerdama ja tehetes ridade numbreid muutma.

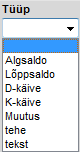

- Tüüp - rea tüüp. Määrab kuidas opereeritakse välja Nimi sisuga.

- Nimi - sisestatakse rea funktsionaalne sisu vastavalt rea tüübile. Vt. Tüüp.

Valikuga Algsaldo; Lõppsaldo; D-käive; K-käive; Muutus- saab rea väljale Nimi moodustada loendi(mitte matemaatilise tehte) kontodest, millede vastavad väärtused summeeritakse. Loendi moodustamiseks on võimalik kasutada märke : (koolon) saab kirjeldada vahemiku ja + (pluss) saab lisada eelnevale üksiku konto või terve vahemiku. Näiteks: 10901:10908+10911:10918+10921+10931:10938.

Valikuga Algsaldo; Lõppsaldo; D-käive; K-käive; Muutus- saab rea väljale Nimi moodustada loendi(mitte matemaatilise tehte) kontodest, millede vastavad väärtused summeeritakse. Loendi moodustamiseks on võimalik kasutada märke : (koolon) saab kirjeldada vahemiku ja + (pluss) saab lisada eelnevale üksiku konto või terve vahemiku. Näiteks: 10901:10908+10911:10918+10921+10931:10938.

Algsaldo - kasutab kontolt aruande perioodi algsaldot.

Lõppsaldo - kasutab kontolt aruande perioodi lõppsaldot.

D-käive - kasutab kontolt aruande perioodi deebetkäivet.

K-käive - kasutab kontolt aruande perioodi kreeditkäivet.

Muutus - kasutab kontolt aruande perioodi käivete muutust (deebetkäive miinus kreeditkäive) sarnaselt Kasumiaruandega.

Tehe - rida võimaldab kirjeldada väljale Nimi matemaatilise tehte eelnevate ridade väärtustega. Kasutada saab liitmist, lahutamist, korrutamist ja jagamist. Tehte teguriteks on eelnevate ridade numbrid või konstandid. Ridade numbrid sisestatakse tavaliste numbritena. Konstant ehk kasutaja poolt ette antud kindel arvväärtus sisestatakse loogeliste sulgude { } vahele. Kõik tehted tehakse järjekorras vasakult paremale sõltumata tehte tüübist. Näiteks kirjelduse 100+200/500*{0.21} puhul esmalt liidetakse ridade nr.100 ja nr.200 tulemused, siis jagatakse saadud tulemus rea nr.500 tulemusega ning selle tehte tulemus korrutatakse arvuga 0.21. Sulge jms. kasutada ei saa. Kui tehtes on vaja kasutada mõne teise tehte tulemust, mille puhul tavamatemaatikas kasutaksime sulge, siis on see nn. sulgudes tehe mõttekas kirjeldada eelnevatel ridadel ja lõpptehtes kasutada selle rea numbrit ehk tulemust.

Kui on soov arvutada välja erinevate käibemaksude summad, siis tuleb kajastada need erinevatel ridadel. Näiteks ühel real (rida 950) tehe 50*{0.22}, järgmisele reale (rida 980) tehe 100*{0.2}.

- Tekst - rea selgitus, mis esitatakse aruande genereerimisel selle tulemuses (Näiteks pealkirjad, tühjad vaheread jmt). Kui real see väli tühjaks jätta, siis seda rida aruande tulemuses ei kuvata. Selliselt on võimalik teha nn. arvutusridu, mille tulemust pole vaja kuvada aruande tulemuses vaid on vaja kasutada mõne teise arvutuse koosseisus.

- Klass - võimaldab pöörata rea tulemuse märki (+ või -). Võimalikud valikud:

- tühi - muudab tulemuse märki s.t. korrutab tulemuse -1’ga.

- deebet - muudab tulemuse märki s.t. korrutab tulemuse -1’ga.

- kreedit ei muuda tulemuse märki, vaid jätab selle nii nagu kontode või arvutuse tulemusena see tuleb.

Reeglid:

Konto kreeditlõppsaldo on negatiivne arv. Konto muutuse leidmiseks lahutatakse deebetkäibest kreeditkäive. Kui kreeditkäive on suurem kui deebetkäive, on tulemuseks negatiivne muutus. Näites müügitulu kajastatakse müügikontode kreeditkäibena ning konto muutus negatiivse numbrina. Et saada Käibemaksuaruande reale positiivne tulemus, tuleb selle rea Klassi väärtuseks valida, kas tühi või deebet.

Märki saab pöörata ainult konkreetse rea tulemuse esitamise tarvis sama rea piires. Kui selle rea tulemust kasutatakse mõne tehte koosseisus, siis kasutab tehe ikkagi muutmata märgiga tulemust. Näiteks, et müügikäivet kajastav rea tulemus saaks esitatud positiivsena, määrame tema klassiks tühi või deebet (need muudavad märgi), sest müügikäive suureneb konto kreeditpoolel ning positiivse müügikäibe tulemus kontol on vaikimisi negatiivne arv. Kuid, kui kasutame selle rea tulemust liitmistehtes, kus me ei või tulemuse märki muuta, peame hoopis eelnimetatud rea lahutama, sest tema tegelik väärtus on negatiivne.

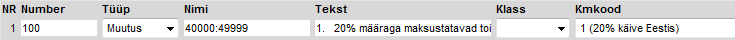

- Kmkood - võimaldab aruande ridadel, kus kasutatakse kontode loendit (Algsaldo-; Lõppsaldo-; D-käive-; K-käive-; Muutus-tüüpi), piirata tulemust kindla käibemaksukoodi (käibeliigi) järgi. Valida saab enda poolt kirjeldatud käibemaksukoodide vahel. Vt. Käibemaksukoodid.

Sellise Käibemaksuaruande rea puhul:

Summeeritakse finantskannetelt kontode 40000 kuni 49999 käibesummad, mille väljal käibemaksukood on „1“.

Aruande kirjeldamise üldine printsiip:

- Maksustatava käibe leidmiseks ja deklareerimiseks tuleb kasutada käibemaksukoode. Käibemaksukoodid võimaldavad tähistada erinevaid toiminguliike samade kontode piires.

- Maksustava käibe deklareerimisel arvutatakse maksu arvutamise alussumma, mitte maksu summa. Eesti KMD-s arvutatakse maksu summa matemaatiliselt alussummast. Arvestatud käibemaksu summa peaks ka vastaval finantskontol kajastuma, aga KMD-s seda ei küsita.

- Sisendkäibemaksu leidmiseks ja deklareerimiseks tuleb kasutada finantskontosid, kuhu oleme jooksvalt kandnud sisendkäibemaksu summad. Sisendkäibemaksu puhul deklareeritakse summasid, mis on jooksva arvestuse ajal õigeks peetud tagasi arvestada, mitte maksustamise alust (nagu müügi puhul). Käibemaksuaruandes pole seetõttu vajalik sisendkäibemaksu summade ridu käibemaksukoodiga täiendavalt piirata, kuna real kajastatud kontodel on ainult vajalikud summad.

3.2.3. Soovitused

- KMD elektroonilises failis liiguvad Maksuametisse ainult Sektsioon tulbas märgitud deklaratsiooni read, abiread ei liigu.

- Iga KMD Sektsioon rida saab kasutada ainult ühe korra. Vajadusel liida erinevad read kokku ning lisa valik sellele reale.

- Aruandesse tuleb kirjeldada ning nähtavaks teha endale vajalikke abiridu. Näiteks maksustatav käive koosneb väga eriliigilistest toimingutest, millest osad tulevad müügist osad ka ostust. Abiread aitavad andmeid kontrollida ning vajadusel vigu leida.

3.3. Maksuametisse saadetava käibemaksuaruande kirjeldamine (2014-12KMDINF1 jms.)

Selleks, et Käibedeklaratsiooni saaks saata Maksuametisse, tuleb valida

- XML: vorm (hetkel kehtiv Eestis 2025KMD_INF1). Valides XML vormi, tekib elektroonilise KMD (nii failina kui automaatselt) esitamise võimalus.

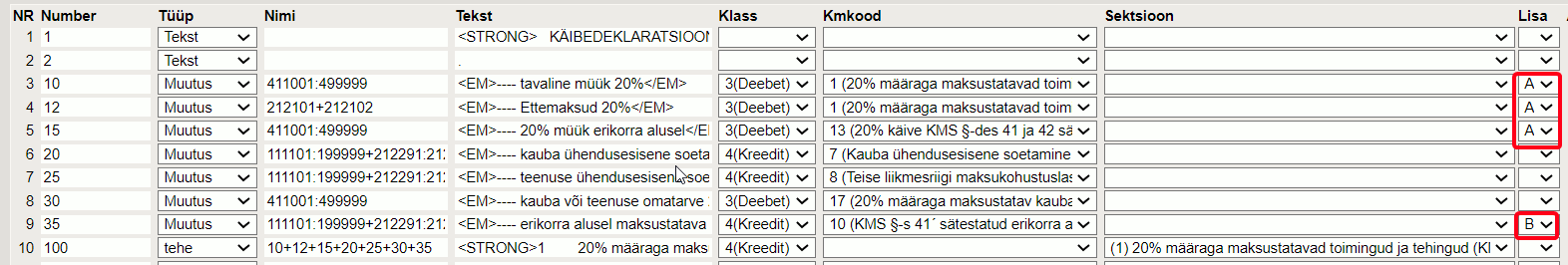

Vormi valides ja salvestades ilmuvad deklaratsiooni ridade kirjeldusse tulbad

- Sektsioon - KMD põhiaruande read

- Lisa - KMD INF1 lisad A ja B.

3.3.1. Seadistamine

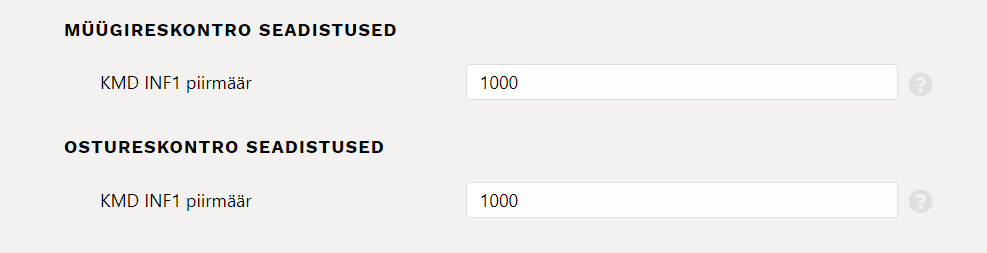

- Süsteemi seadistused alt tuleb määrata piirmäär, millega võrdses või suuremas summas peab olema perioodi jooksul tehingupartneriga tehinguid tehtud, et arvete andmed ilmuksid KMD INF1 A ja/või B osale:

- Kliendi ja hankija andmed. KMD INF1 koostatakse nende klientide ja hankijate andmetega, kelle kaardil on väli Tüüp „Ettevõte“ ja „Riigiasutus“ ning väli Reg.nr on täidetud korrektse registreerimisnumbriga.

- Käibemaksukoodid. Oluline on luua piisav hulk käibemaksukoode erinevate toiminguliikide tähistamiseks ja konteerimiseks. Samuti on käibemaksukoodidel oluline õigesti täita väljad Lisainfo ja Erisus.

Valides XML-i maksuameti faili valiku 2014KMD_INF1 tekivad aruande kirjeldusse täiendavad väljad:

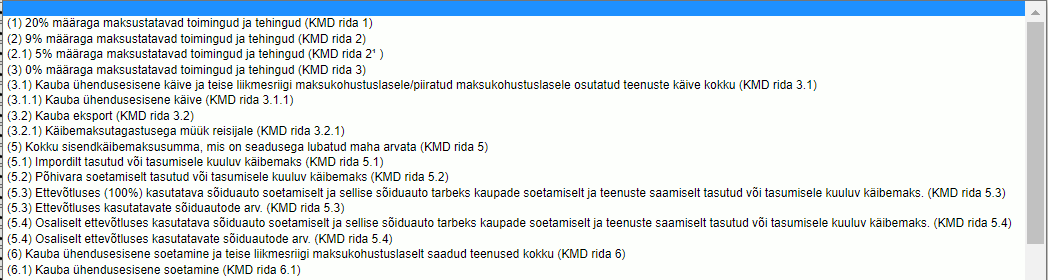

- Sektsioon- selle välja abil määratakse, milline Käibemaksuaruande kirjelduse rida vastab ametliku KMD vastavale reale. Kuna KMD INF1 vormi elektroonse deklareerimise võimalusega kaasnes ka KMD põhiosa elektroonse esitamise võimalus, on vaja programmi jaoks määrata, kust leitakse korrektsed väärtused esitatava KMD ridadele. Aruande kirjeldus võib sisaldada kõiksugu abi- ja arvutusridu ning informatsiooni, mis on vajalikud kasutajale, kuid üleliigsed ametliku esitamisformaadi tarvis. Seetõttu ongi vaja defineerida, millistelt ridadelt võetakse numbrilised väärtused ametlikule deklaratsioonile. Väljale Sektsioon saab teha valikud rippmenüüst, mis sisaldab Directo poolt etteantud valikuid. Need valikud vastavad KMD struktuurile:

Sektsioon tulba valikud :

Vali „Sektsioon“ ainult koondridadele, mis liiguvad Maksuameti Käibedeklaratsioonile

Vali „Sektsioon“ ainult koondridadele, mis liiguvad Maksuameti Käibedeklaratsioonile

- Lisa- määrab ära, millistele omadustele vastavaid arveid, ostuarveid ja kulutusi kaasatakse KMD INF1 lisade A ja B sisu leidmiseks. Välja Lisa väärtuse saab valida rippmenüüst ning valikud on A ja B.

Valik A abil määratakse, milliseid käibemaksukoode sisaldavad arved kaasatakse KMD INF1 lisa A kooseisu. Teisisõnu, valik A tuleb teha sellel Käibemaksuaruande real, mis lisab real oleva käibemaksukoodi kaudu vastavad arvete summad aruande põhiosale. Käibemaksukood määrab ära ühe või teise käibemaksu liigi toimimise. Samas, mitmed erinevad käibemaksu liigid või juhtumid deklareeritakse ametlikus KMD-s ühise summana samal real. Aga mitte kõik juhtumid neist ei kuulu lisal A deklareerimisele. Näiteks, 20% määraga maksustatavad toimingud ja tehingud sisaldavad tavalist müügikäivet ja samas ka omatarvet ning pöördkäibemaksuga maksustatud tehinguid jms. Lisas A kuuluvad deklareerimisele ainult need arved, mis muuhulgas sisaldavad tavalist 20% käivet Eestis ja KMS §-des 41 ja 42 sätestatud erikorra alusel maksustatav käivet. Kuna iga sellise toimingu liigi jaoks on loodud erinev käibemaksukood ning eraldi rida Käibemaksuaruandes, siis väljal Lisa ongi vaja märkida valikuga A ära need, mis Teie käibemaksukoodide süsteemis tähistavad neid müügitoimingute liike, mida peab deklareerima.

Võib tekkida küsimus, miks peab seda kõike häälestama Käibemaksuaruande, mitte käibemaksukoodi kaudu? Oleks justkui lihtsam? See on kahel põhjusel nii. Esiteks peavad lisa A ja B lähtuma KMD põhiosast ja vastav Käibemaksuaruande versioon koos lisaaruande valikuga moodustavad ühe, mingil ajaperioodil kehtiva, terviku. Teiseks, kui Maksuamet muudab tulevikus KMD või selle lisade reegleid, saab luua lihtsalt uue Käibemaksuaruande vastavate häälestustega ja samas jäävad alles ka eelmised versioonid ning mineviku andmed on väga lihtsalt taasesitatavad sellisel kujul nagu nad omal ajal kehtisid.

Võib tekkida küsimus, miks peab seda kõike häälestama Käibemaksuaruande, mitte käibemaksukoodi kaudu? Oleks justkui lihtsam? See on kahel põhjusel nii. Esiteks peavad lisa A ja B lähtuma KMD põhiosast ja vastav Käibemaksuaruande versioon koos lisaaruande valikuga moodustavad ühe, mingil ajaperioodil kehtiva, terviku. Teiseks, kui Maksuamet muudab tulevikus KMD või selle lisade reegleid, saab luua lihtsalt uue Käibemaksuaruande vastavate häälestustega ja samas jäävad alles ka eelmised versioonid ning mineviku andmed on väga lihtsalt taasesitatavad sellisel kujul nagu nad omal ajal kehtisid.

Valik B abil määratakse, milliseid finantskontosid sisaldava kandega ostuarved ja kulutused kaasatakse KMD INF1 lisa B kooseisu. Kuna sisendkäibemaksu arvestust on mugavam teha läbi finantskontode, siis siin on võetud lähtekohaks vastava konto olemasolu ostuarve või kulutuse kandel. Rõhutame, et lähtekohaks on kandel, mitte algdokumendil olev konto, sest Käibemaksuaruande põhiosasse jõuab ka summa läbi finantskandel oleva konto, mitte läbi dokumendi konto. See välistab ka vead, mis võivad tekkida, kui ostuarve või kulutuse kandel on kontot muudetud ilma algdokumenti muutmata.

3.3.2. Aruande genereerimine

KMD INF1 lisaaruanne genereeritakse automaatselt koos Käibemaksuaruande põhivormiga, kui selle seadistustes on väljale XML valitud vastav vorm:

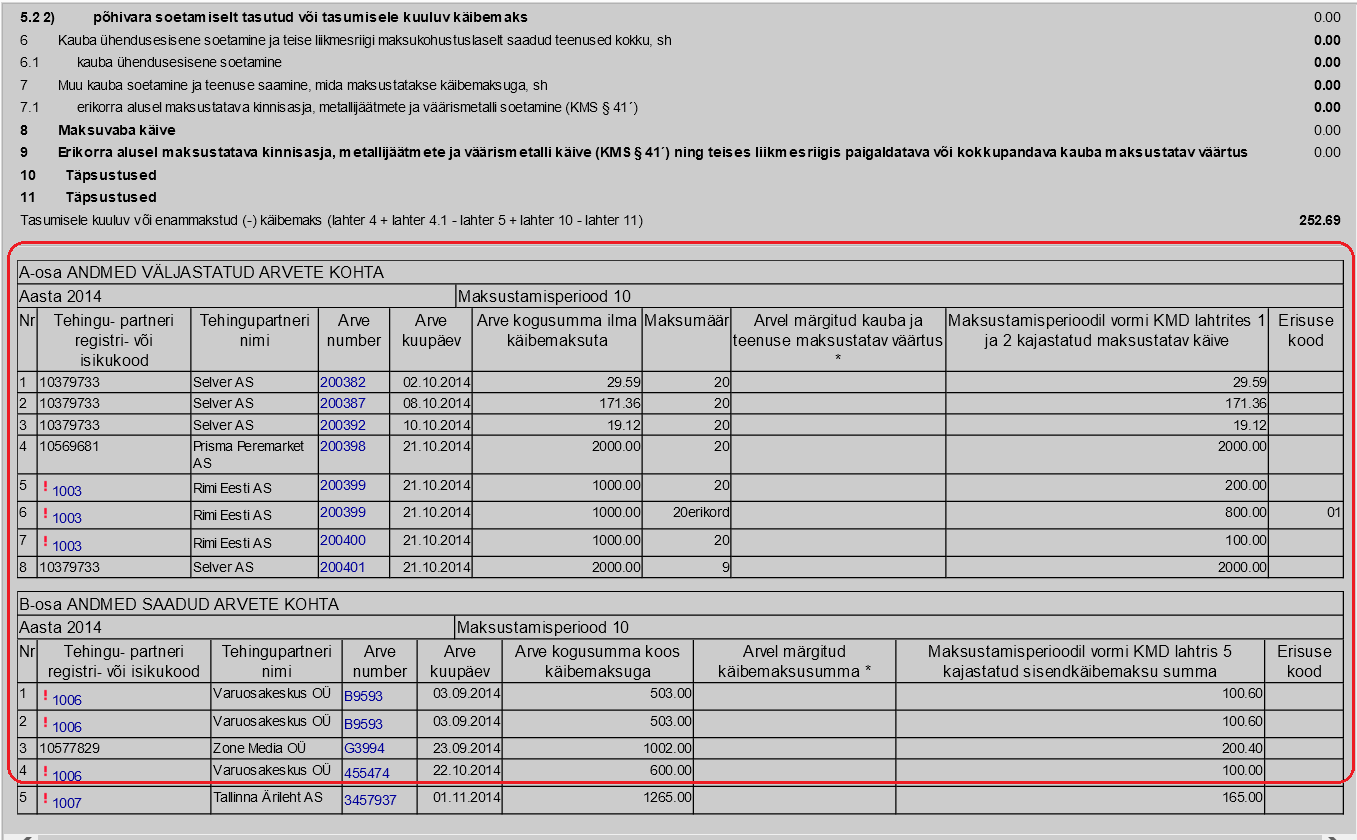

A-osa genereeritakse müügiarvetelt, mis vastavad järgmistele tingimustele:

- Arve operatsioonikuupäev jääb Käibemaksuaruande perioodi sisse;

- Arvel olev kliendi Tüüp on „Ettevõte“ või „Riigiasutus“;

- Arve ridadel on mõni käibemaksukoodidest, mis on Käibemaksuaruande seadistustes ära märgitud väljal Lisa valikuga A.

Eelnimetatud tingimustele vastavate arvete Kokku summa summeeritakse kliendikoodi alusel (NB! mitte reg.koodi alusel). Eraldi summeeritakse positiivse ja negatiivse kokku summaga arved. Kui mõni selline summa ületab Süsteemi seadistustes näidatud piirmäära, siis esitatakse kõik vastava kliendi arved A-osal.

B-osa genereeritakse ostuarvetelt ja kulutustelt, mis vastavad järgmistele tingimustele:

- Ostuarve või kulutuse operatsiooni kuupäev jääb Käibemaksuaruande perioodi sisse;

- Ostuarve, kulutuse kandes on kasutatud sisendkäibemaksu kontosid mis on Käibemaksuaruande seadistustes ära märgitud väljal Lisa valikuga B.

Eelnimetatud tingimustele vastavate ostude Kokku summa summeeritakse hankijakoodi alusel (NB! mitte reg.koodi alusel). Eraldi summeeritakse positiivse ja negatiivse kokku summaga arved. Kui mõni selline summa ületab Süsteemi seadistustes näidatud piirmäära, siis esitatakse kõik vastava kliendi arved B-osal.

NB! Müügiarve, ostuarve, kulutuse finantskande kuupäeva ei tohi muuta ilma algdokumendi operatsioonikuupäeva muutmata! Vastasel korral ei pruugi A- ja/või B-osa vastata KMD põhiosale.

Kui tehingupartneri (klient või hankija) reg.kood on kaardil täitmata, siis kuvatakse vastaval aruande väljal kliendi/hankija kood, mille ees on punane hüüumärk. Koodilt saab kaardi avada ja reg.koodi välja korrektselt ära täita. Aruande uuesti genereerimisel kantakse lisatud reg.kood õigesse välja. Sama on ostuarve hankija arve numbriga või kulutuse algdokumendi numbriga. Kui see on puudu, kuvatakse aruandes  Puudub. Sellel hiirega vajutades avaneb ostuarve/kulutus ja saab välja korrektse infoga ära täita.

Puudub. Sellel hiirega vajutades avaneb ostuarve/kulutus ja saab välja korrektse infoga ära täita.

3.4. Käibedeklaratsiooni esitamine

Kui käibemaksuaruande seadistusel on täidetud XML valik, saab deklaratsiooni esitada elektroonselt nii otse e-MTAsse saates kui ka faili manuaalselt üles laadides.

3.4.1. Käibedeklaratsiooni automaatne saatmine e-MTAsse

Soovi korral on võimalik käitumist muuta selliselt, et fail saadetakse juba esitatuna. Seda määrab süsteemi seadistus Käibedeklaratsioon KMD INF1 saadetakse e-MTAsse esitatuna - JAH.

Saatmine toimub reaalajas, kuid andmeid töödeldakse asünkroonselt, nende kohalejõudmine võib võtta aega. Samuti käib asünkroonselt saadetu tagasiside pärimine (iga 15 minuti tagant), seega võib ette tulla olukord, kus saadetu on juba ammu edukalt kohal, kuid tagasiside pole veel Directosse jõudnud

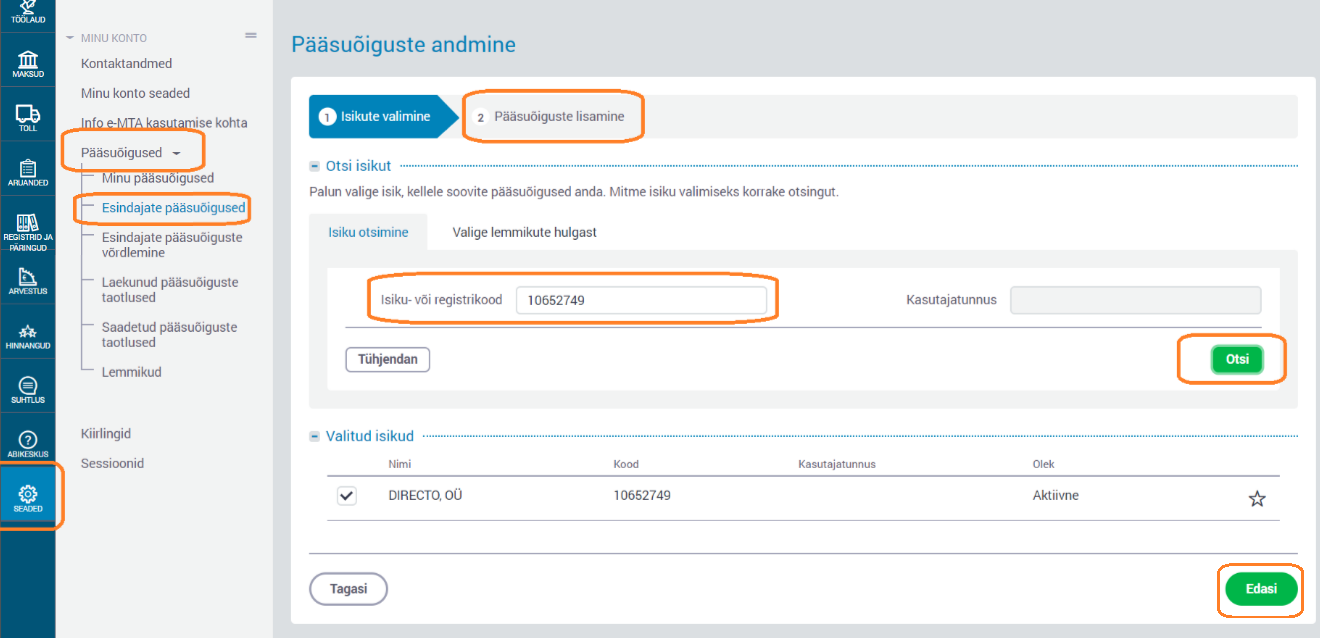

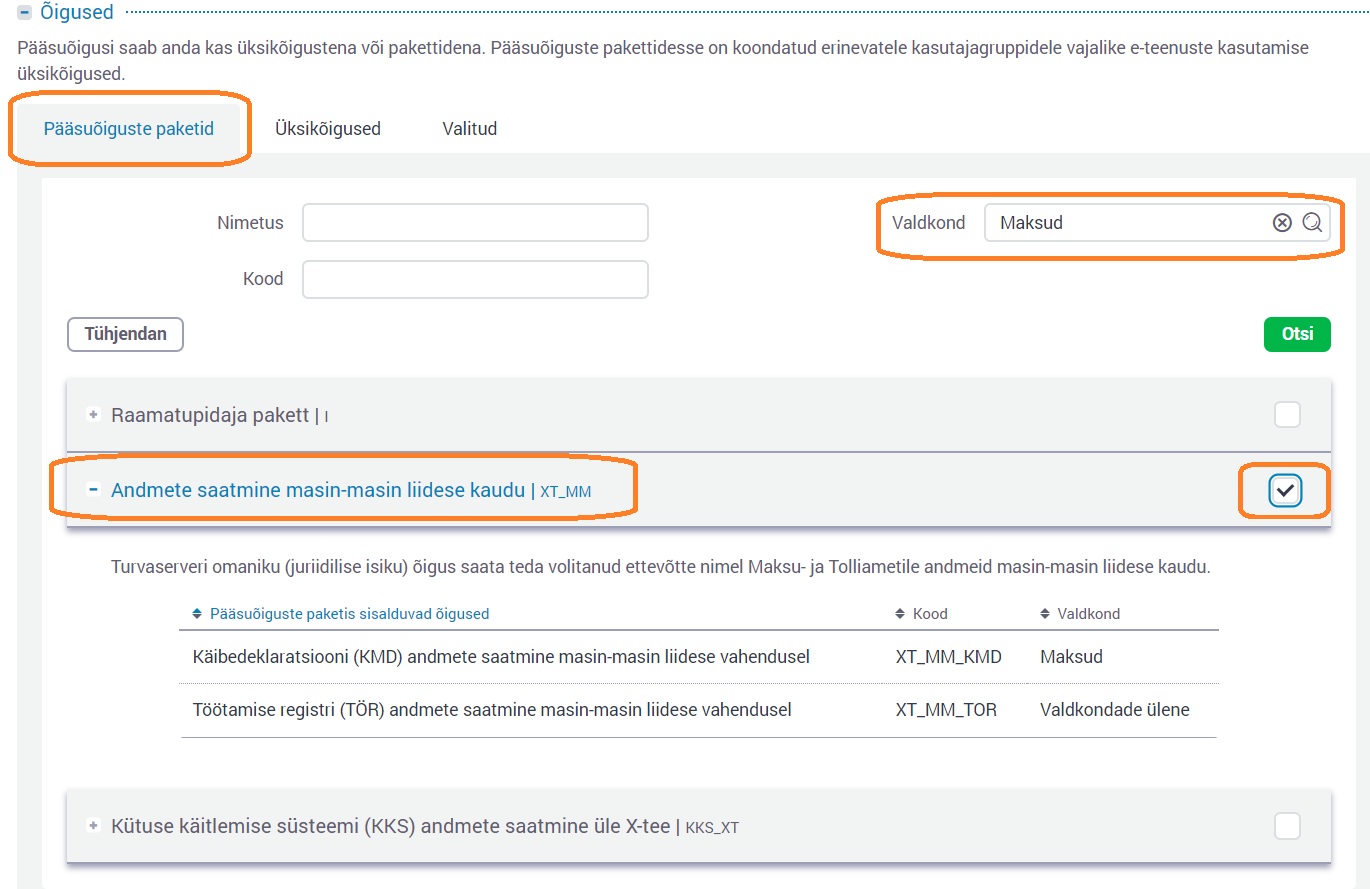

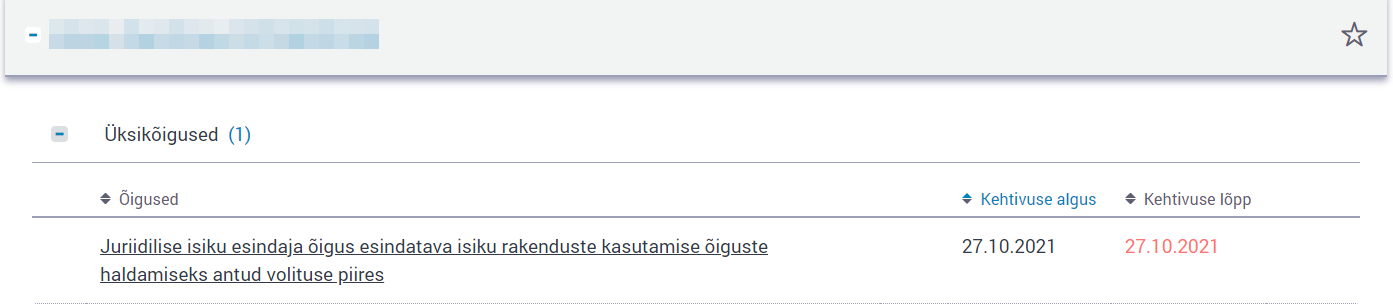

Eeltingimused, mis peavad olema täidetud, et saatmine õnnestuks:

- e-MTAs:

Soovitame Directo OÜ juhatuse liikmete volitused lõpetada, kuigi ka lõpetamata juhul ei oma nad andmetele mingit ligipääsu.

Soovitame Directo OÜ juhatuse liikmete volitused lõpetada, kuigi ka lõpetamata juhul ei oma nad andmetele mingit ligipääsu.

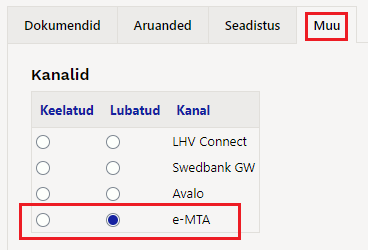

- Directos:

- Kasutaja peab olema Directosse sisenenud kas ID-kaardi, Mobiil-ID või Smart-ID abil, kuna saatmisel edastatakse e-MTAsse ka saatja isikukood, mille järgi e-MTA omakorda kontrollib, kas kasutajal on õigus aruannet edastada.

- Süsteemiseadistus Käibedeklaratsioon KMD INF1 saadetakse e-MTAsse esitatuna - JAH saadab e-MTA-sse esitatud deklaratsiooni. Kui soovite ise e-MTA-s kinnitada ja esitada, valige EI. Mõjutab ainult käibedeklaratsiooni saatmist, TSD jaoks seadistust ei ole ning see saadetakse alati esitamata kujul.

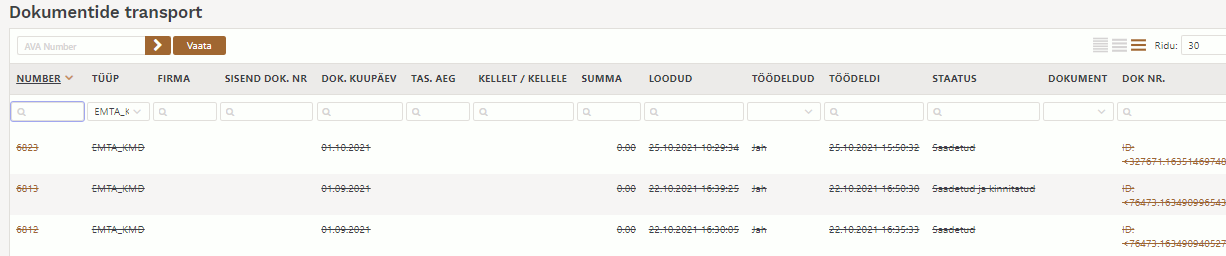

Iga saatmine jätab jälje Dokumentide transpordi registrisse. Kirje on suletud (maha tõmmatud), kui tagasiside on laekunud ning tegevus oli edukas, seega võib antud kirjeid lihtsalt ignoreerida.  KMD saatmisel kasutatakse järgmisi Dokumentide transpordi väljasid:

KMD saatmisel kasutatakse järgmisi Dokumentide transpordi väljasid:

- Number - registrinumber, klikk siin avab terve saadetise XML kujul

- Sisend Dok.Nr - Kui aruanne saadeti esitatud kujul, siis kuvatakse siin 1

- Dok.Kuupäev - siin olev kuu määrab, mis kuu KMD saadeti

- Loodud - saatmise aeg

- Töödeldi - tagasiside töötlemise aeg

- Staatus - saatmise tulemus. Kui edukas, siis Saadetud ja kinnitatud, kui viga, siis veateade

- Dok.Nr - saatmise unikaalne tunnus. Klikk siin tulbas avab XMLi saatmise tulemusega - vigade korral saab siit aimu, mis võib valesti olla

3.4.2. Manuaalselt käibedeklaratsiooni KMD INF1 faili üleslaadimine

Käsitsi käibedeklaratsiooni faili üleslaadimiseks :

Süsteemi seadistus Käibedeklaratsioon KMD INF1 saadetakse e-MTAsse esitatuna - EI.

Fail saadetakse e-MTAsse selliselt, et kasutaja peab lisaks sisenema ka e-MTAsse, et deklaratsioon seal esitada.

- Arvuta käibemaksuaruanne

- Salvestada aruande fail arvutisse.

- Sisene e-Maksuametisse

- Loo aruandeperioodi Käibedeklaratsioon e-Maksuametis

- lae fail internetikeskkonnas üles

- Salvesta, kontrolli ja kinnita

NB! Manuaalselt faili e-Maksuametisse üles laadides ei esitata aruannet lõplikult, vaid eeltäidetakse vajalikud väljad Maksuameti vormil. Üleslaadimise järgselt on võimalik veel aruannet e-Maksuametis täiendada, muuta, kustutada ning lõpuks ka esitada.

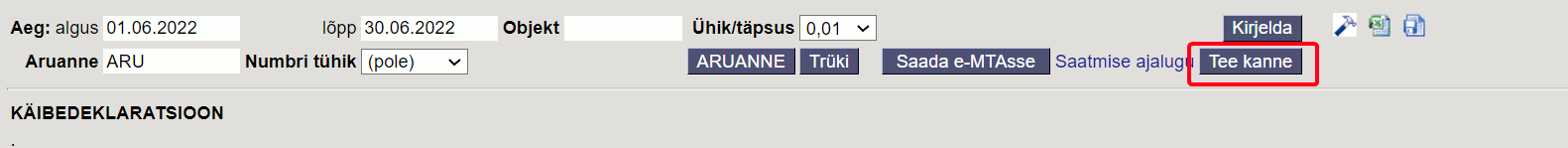

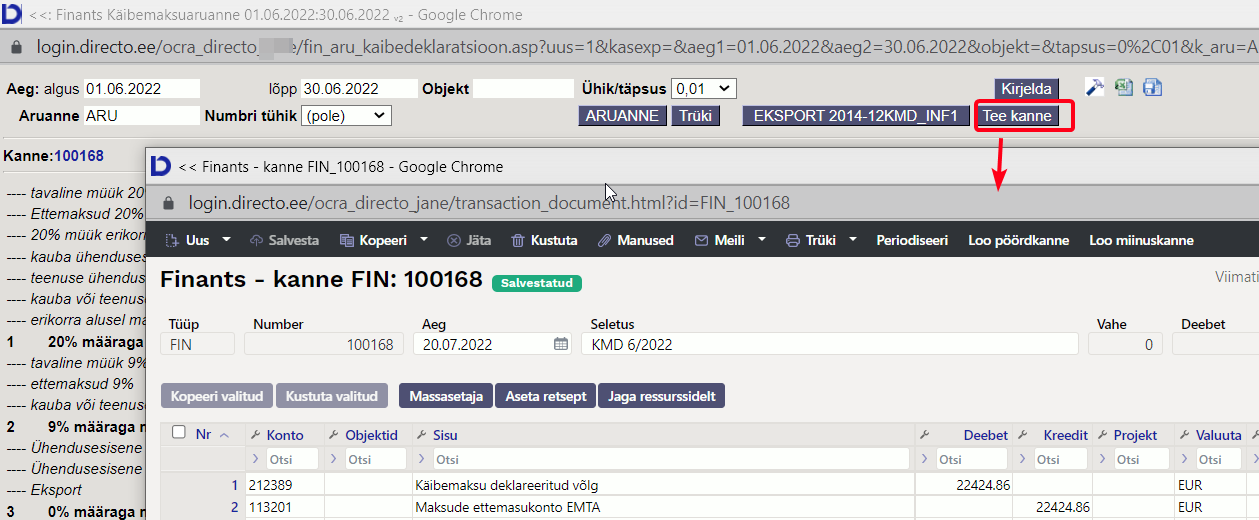

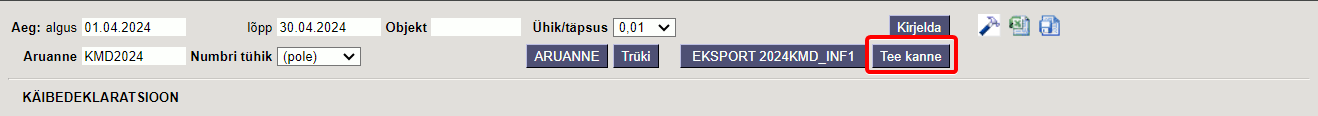

4. Käibedeklaratsiooni nupp "TEE KANNE"

Võimaldab Käibedeklaratsioonil koostada automaatselt finantskande - deklaratsiooni järgi tasumisele kuuluva käibemaksu kandmise maksuameti ettemaksu kontole.

4.1. Seadistamine

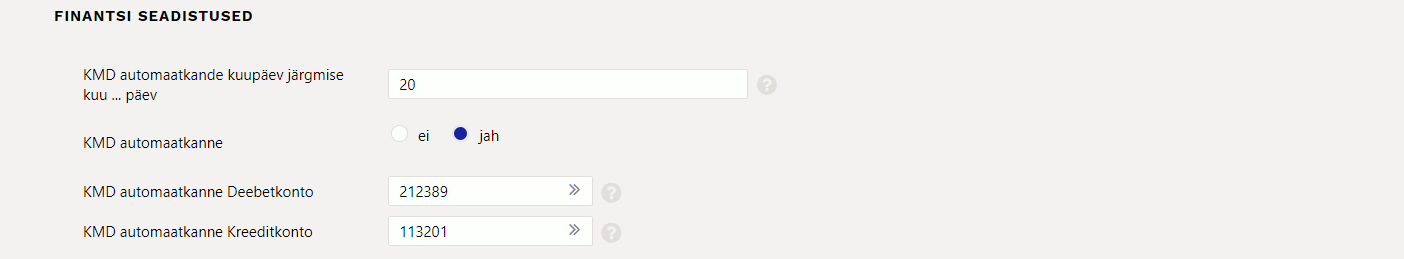

4.1.1. Süsteemiseadistused - Finantsi seadistused

- KMD automaatkande kuupäev järgmise kuu … päev - märgi maksukohustuse tekkimise päev (Eestis järgmise kuu 20 kuupäev)

- KMD automaatkanne - valikud

- ei ( ei koosta automaatkannet)

- jah (koostab automaatkande)

- KMD automaatkanne Deebetkonto - finantskande deebetkonto (Tasumisele kuuluva käibemaksu võla konto)

- KMD automaatkanne Kreeditkonto - finantskande kreeditkonto (Maksuameti ettemaksukonto või Maksuameti koondkonto)

4.1.2. Käibedeklaratsiooni seadistamine

Käibedeklaratsiooni kirjelduses tekib lõppu tulp Automaatkanne. Vali rida, mille peal on käibedeklaratsioonil summa mis kuulub tasumisele ning tee sellele reale linnuke. Peale rea aktiveerimist kaovad tulbast ära kõik teised valikud.

Kui on vaja rida muuta:

- Deaktiveeri rida (võta linnuke ära)

- Vajuta aruande kirjeldusel salvesta

- Peale salvestamist ilmuvad uuesti kõik tulba ridade valikud

- Vali uus rida (märgi linnuke)

- Vajuta aruande kirjeldusel salvesta

4.2. Kasutamine

Kui käibedeklaratsioon on välja arvutatud ja üle kontrollitud, saab kuu lõpetamise kande otse deklaratsiooni pealt koostada. Vajutades Käibedeklaratsioonil nuppu  , luuakse finantskanne.

, luuakse finantskanne.

- Kui on vaja käibedeklaratsiooni parandada, saab alati kannet üle kirjutada. See tähendab seda, et vajutad uuesti nuppu Tee kanne ja kanne genereerub uuesti.

- Kui Käibedeklaratsioon on arvutatud objekti (objektide) järgi, koostatakse finantskanne sama objektiga (objektidega).

- Enne kande loomist peavad seadistused olema tehtud.

4.3. Näide

Juuni 2022 deklaratsiooni finantskanne koostatakse järgmise kuu 20 kuupäeva seisuga (vastavalt seadistuses kirjutatule).

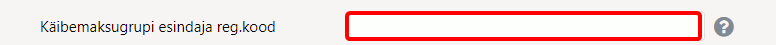

5. Käibemaksugrupi käibedeklaratsioon

- Käibemaksugruppi kuuluvate ettevõtete baasidesse tuleb lisada süsteemiseadistusse „Käibemaksugrupi esindaja reg.kood“

- igast grupi liikme Directo baasist tuleb fail alla laadida ja üles laadida KMD Maksuametisse ema registri numbri peale ehk ema maksuameti baasi.

- Maksuametis toimub info laadimine grupi käibemaksu deklaratsioonile

6. Käibemaksuaruande näidiskirjeldus

7. Käibemaksukannete juhend

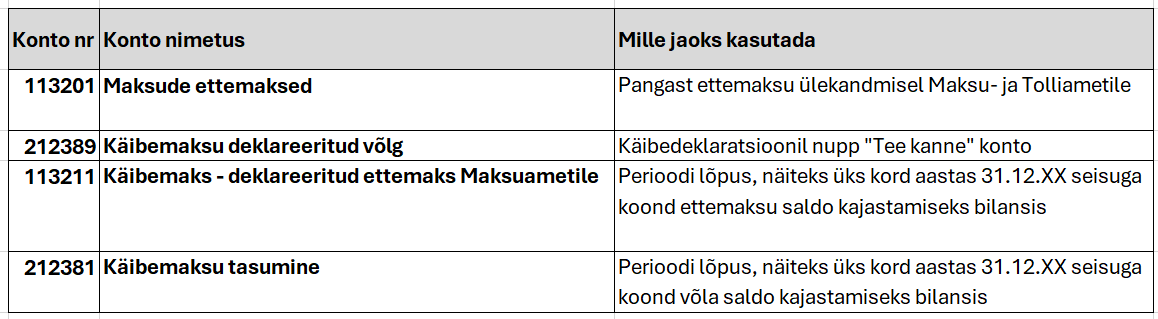

7.1. Kontod

7.2. Igakuised kanded

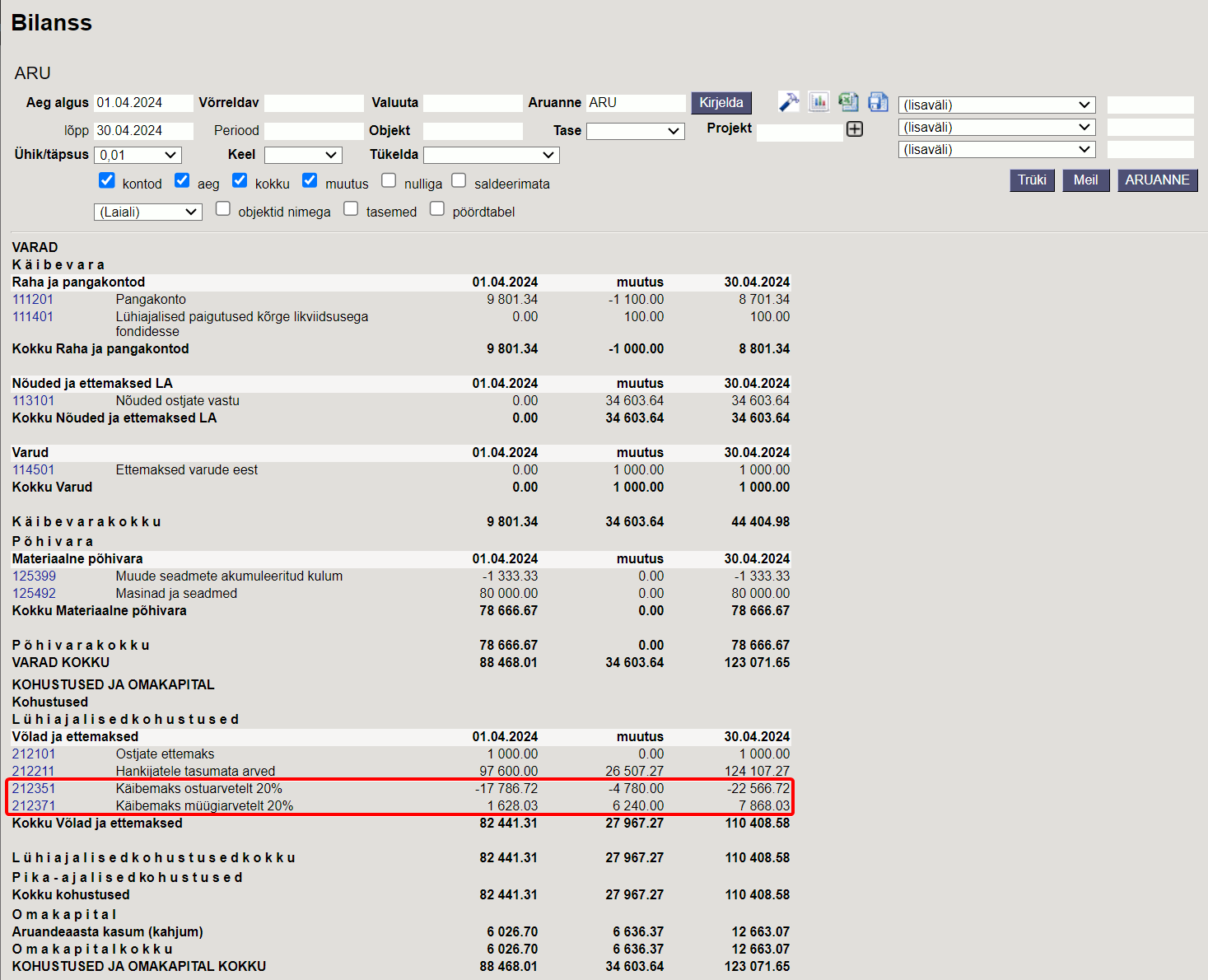

Kuu jooksul tekivad käibed erinevatele käibemaksu (ost ja müük) bilansikontodele.

Iga kuu deklareerimise tähtajal ehk 20-ndal kuupäeval tehakse käibedeklaratsioon.

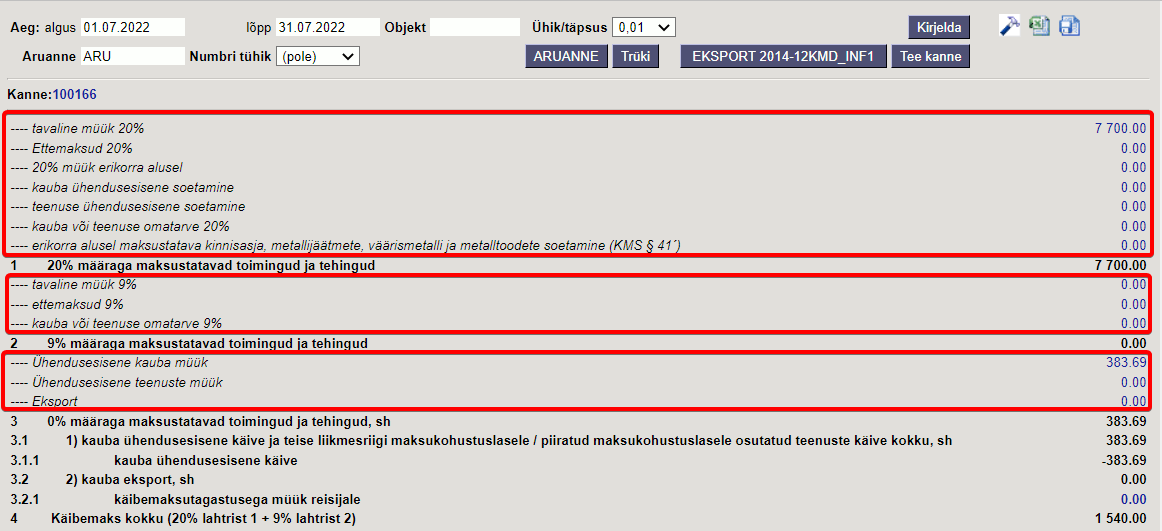

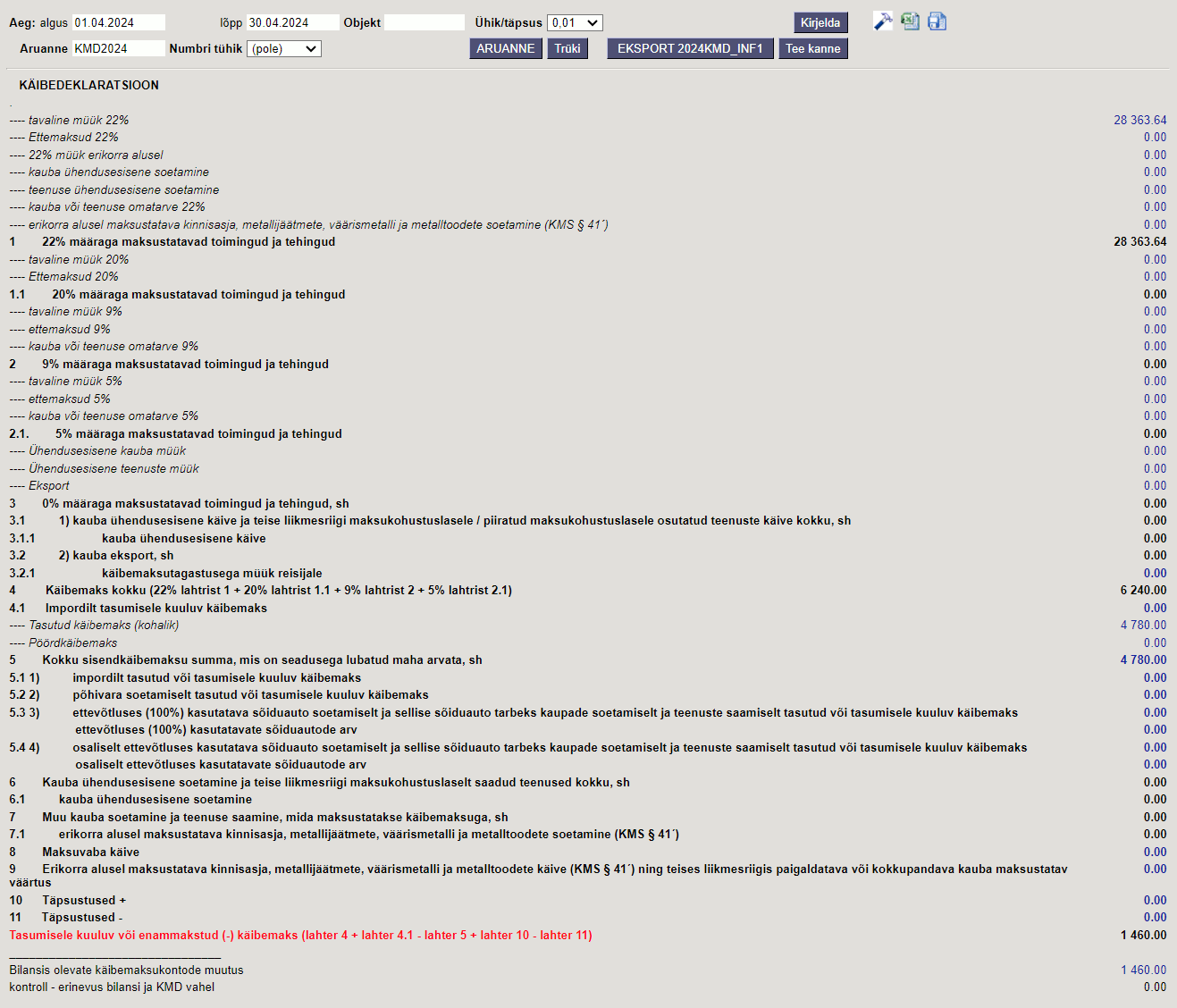

Raamat → Aruanded → Käibemaksuaruanne:

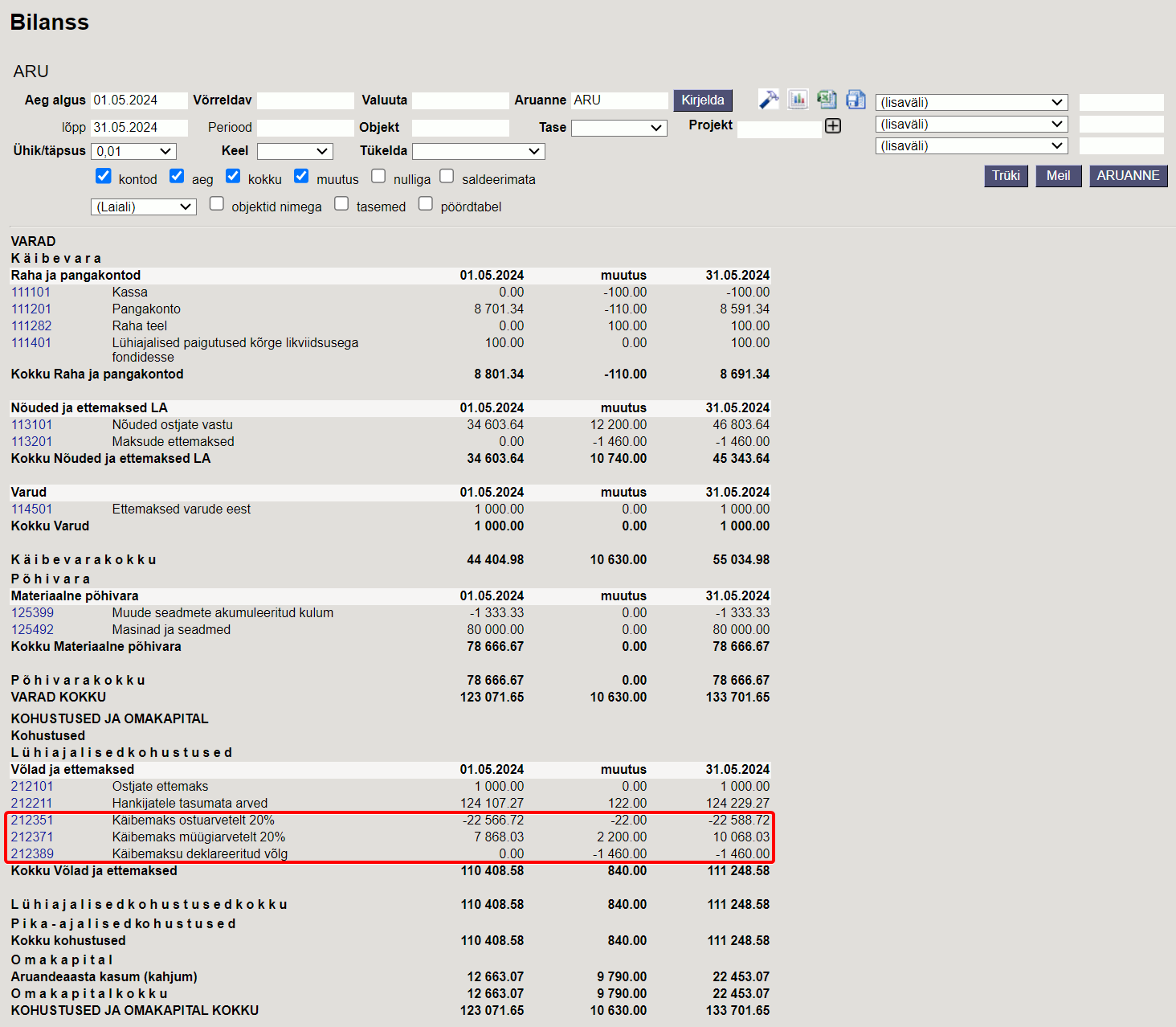

Deklaratsioonis olevad summad klapivad bilansis olevate summadega:

- Müügiarvetelt tekkinud 22%-ne käibemaks summas 6 240 eurot.

- Ostuarvetelt tekkinud sisendkäibemaksu summa 4 780 eurot.

- Kokku tasumisele kuuluv käibemaks 1 460 eurot.

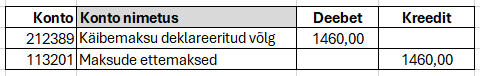

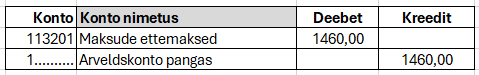

Aruande nupp „Tee kanne“ genereerib automaatselt kande:

- Kui tekib tasumisele kuuluv käibemaks (nagu olemasolevas näites), siis tuleb kanne:

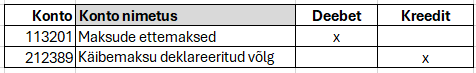

- Kui tekiks enammakstud käibemaks, siis tuleks kanne:

Loe „Tee kanne“ nupu seadistamise juhendit https://wiki.directo.ee/et/kaibemaks#kaeibedeklaratsiooni_nupp_tee_kanne:

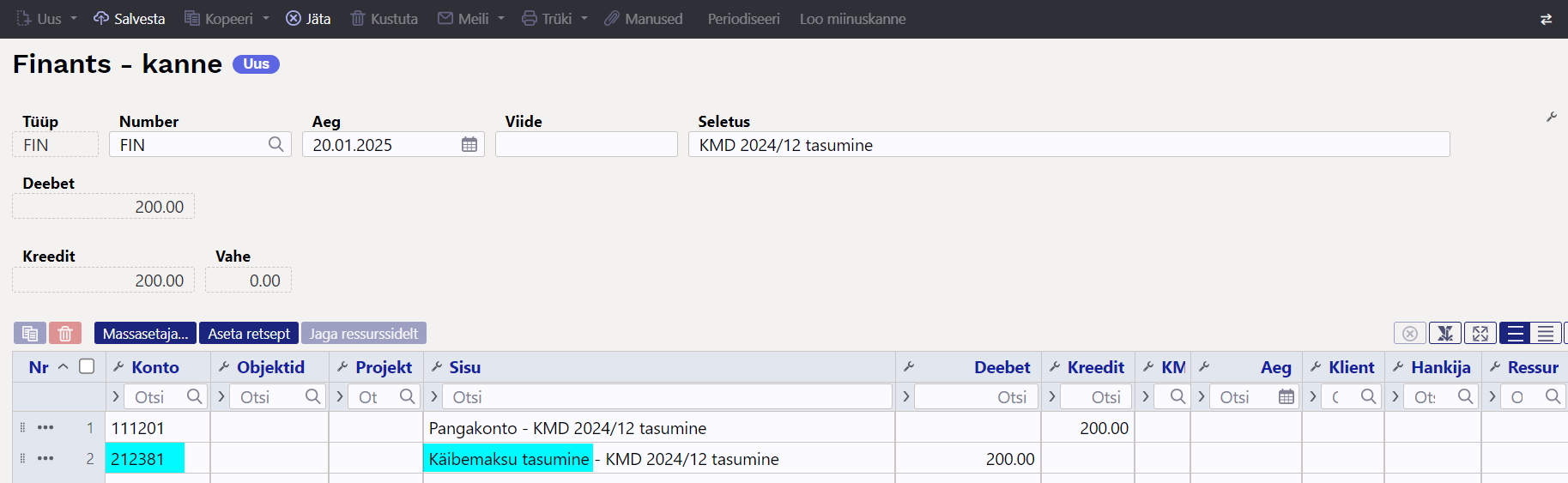

Raha ülekandmisel Maksuametile, tuleb teha kanne:

Järgmise kuu bilansis on muutuse all ilusti näha Käibemaksu deklareeritud võla vähenemist ja uue kuu müügi ning ostu käibemaksu summasid:

Maikuu deklaratsioon tehakse järgmise kuu 20-ndal kuupäeval ehk alles 20. juunil. Toimub samasugune protsess nagu eelnevalt aprilliga kirjeldatud.

7.3. Aastavahetuse toimingud

Aasta lõpuga tuleks käibemaksu kontod kinni ehk nulli kanda. Kui on soov, võib seda teha ka iga kuu.

Vahekandega (Raamat → Dokumendid → Vahekanded) kantakse kõik käibemaksukontode saldod nulli v.a. summa, mis jääb maksta maksuametile 20.01.XX detsembri eest ja mille kanne tehakse 20.01.XX Summa jätta seisuga 31.12.XX kontole 212381 „Käibemaksu tasumine“. Kui aastavahetuse seisuga jääb käibemaksu ettemaks, siis kasutada kontot 113211 „Käibemaks - deklareeritud ettemaks Maksuametile“ .

- Kui 31.12.20XX seisuga jääb käibemaksule võla saldo, siis vahekandega vii kõik käibemaksu kontod nulli ja kokku võla saldo pane kontole Kreedit 212381 “Käibemaksu tasumine”.

- Kui 31.12.20XX seisuga jääb ettemaksu saldo, siis vahekandega vii kõik käibemaksu kontod nulli ja kokku ettemaksu saldo pane kontole Deebet 113211 “Käibemaks - deklareeritud ettemaks Maksuametile”.

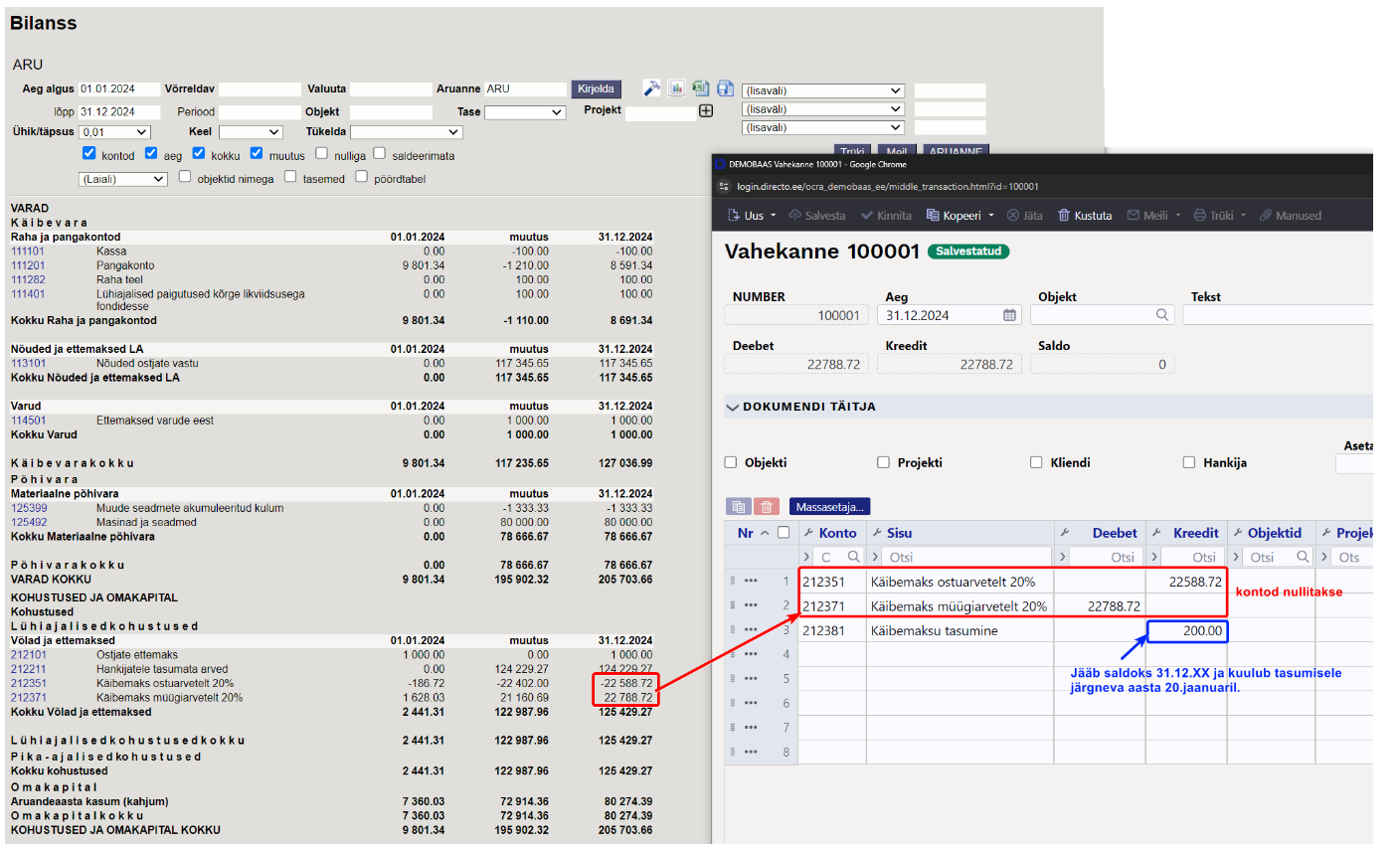

Näide vahekande tegemisest, kus 31.12.XX jääb ülesse käibemaksu võlg summas 200 eurot (müügi km 22788.72 – ostu km 22588.72). Ülesjäävat summat näeb ka käibedeklaratsioonist.

Bilanss 31.12.XX enne vahekande tegemist ning vahekande koostamine:

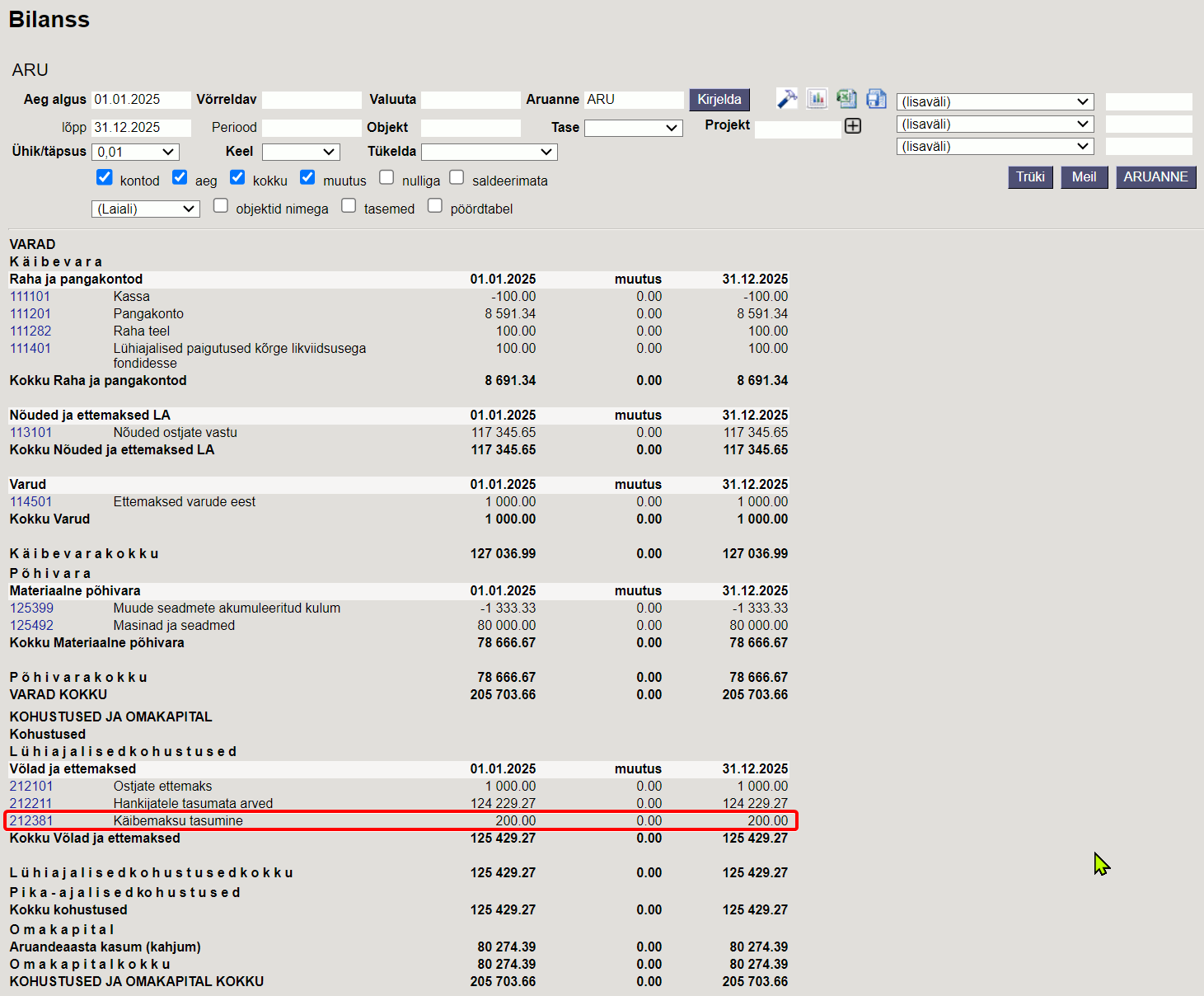

Jaanuari bilanss peale vahekannet > järgmise perioodi ostu ja müügi käibemaksukontode algsaldod on nullitud:

Jaanuaris detsembri käibemaksu tasudes, tuleb tasumisel kasutada kontot 212381 „ Käibemaksu tasumine“. Nii läheb konto nulli ning edasi kuni aasta lõpuni käib tavapärane protsess.