See on dokumendi vana versioon!

Sisujuht

Käibemaks ja käibemaksu deklareerimine

Definitsioonid, mõisted, lühendid

- Käibemaksuaruanne

- Käibedeklaratsioon

- KMD - silmas peetakse Directo koosseisus olevat vastavat aruannet.

- KMK- käibemaksukood

- KMS- Käibemaksuseadus

Sissejuhatus

Käesolev juhend kirjeldab, kuidas toimib Directo tarkvaras käibemaksu arvestus. Millised ettevalmistused on soovitav teha ja kuidas seadistada programm, et käibemaksu arvestus oleks õige ja vaevatu. Samuti on juhendis kirjeldatud kuidas häälestada ja ette valmistada Directo Käibemaksuaruannet eesmärgiga saada vajalikud väärtused täitmaks Maksuameti nõutavat käibedeklaratsiooni.

Käibemaksuga seotud seadistused

Käibemaksukoodid määravad käibemaksu summa ja arvestuse müügi- ja ostutehingutel. Samuti mõjutavad need käibemaksu konteerimist alamsüsteemide finantskannetes. Käibemaksukoodide abil eristatakse tehinguid käibemaksuaruande (KMD) jaoks. Seega, käibemaksukood ei ole pelgalt tehingule käibemaksu protsendi leidmiseks, vaid terve süsteem katmaks erinevaid vajadusi.

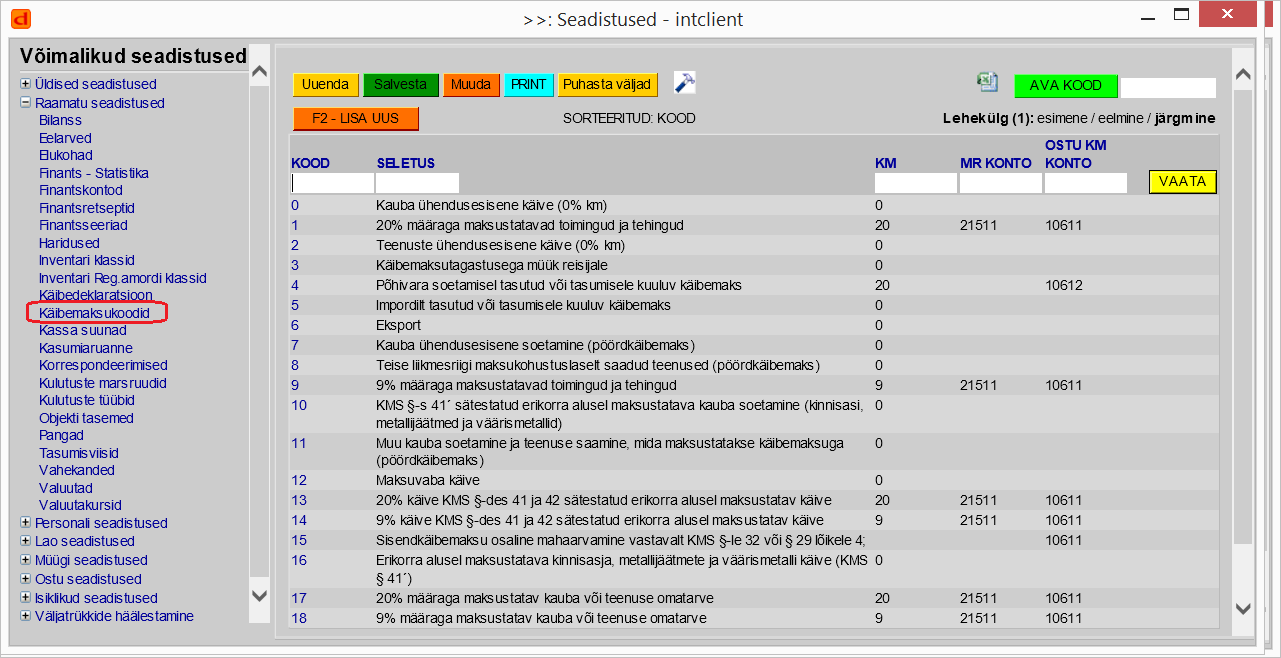

Käibemaksukoode saab häälestada Raamat > Seadistused > Käibemaksukoodid:

Paremal nimekirjas saame lisada uue või avada olemasoleva. Käibemaksukood tuleb teha iga erineva toiminguliigi või juhu kohta, mille osas soovitakse hiljem saada vastavat aruandlust. Või siis erinevate toiminguliikide ja juhtude kohta, mille käibemaksu soovitakse finantskannetes erinevalt konteerida. Käibemaksuaruandes tähistab käibemaksukood näiteks müügipoolel eelkõige erinevaid käibeliike Käibemaksuseaduse mõistes. Ja samas käibemaksuaruande ostupoolel kasutatakse seda pigem sisendkäibemaksu lihtsamaks välja arvutamiseks ja õigeks konteerimiseks.

Nii müügi- kui ostupoolel tundub esmapilgul, et käibemaksu summa välja arvutamiseks piisab vähestest käibemaksukoodidest. Kuid sama maksumääraga võivad olla maksustatud erinevad toiminguliigid mille kohta peame detailset aruandlust saama/andma, mitte ainult maksumäära, vaid ka toiminguliigi osas. Näiteks 20% maksustatavate toimingutena peame KMD-s lisaks tavalisele kodumaisele müügile deklareerima ning eraldi esitama ka müügi KMS erikorra alusel, omatarbe, kauba- ning teenuse ühendusesisese soetamise jms. Et KMS mõistes käibena deklareeritavaid summasid kontode käivetes eristada, ongi vaja tehingud vastavalt erinevate käibemaksukoodidega tähistada. Ostupoolel on seevastu oluline erinevat liiki sisendkäibemaks erinevatele kontodele konteerida. Erinevalt maksustatava käibe (maksustamise alus) deklareerimisest, ostu puhul deklareeritakse sisendkäibemaksu summad, mitte alust nende arvutamisel. Seega peavad käibemaksukoodid katma kõik erijuhud, mida vajatakse omatarbeks või käibemaksu deklareerimiseks. Käibemaksukoodi võib samaaegselt kasutada nii müügi- kui ostupoolel, sest mõlema poole jaoks saab käibemaksukoodi erinevalt käituma häälestada (v.a KM%).

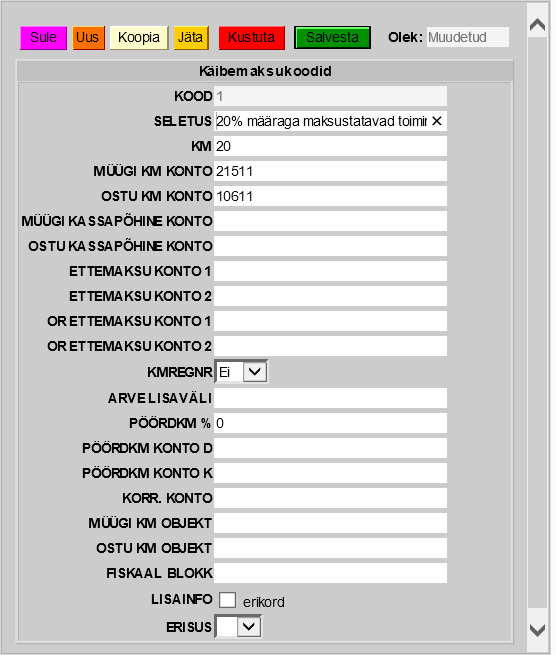

Käibemaksukoodi häälestamine:

- KOOD- Käibemaksukoodi tähis. Saab olla ainult numbriline. Käibemaksukoodide koodid peavad algama 0-st ja jätkuma +1 sammuga (0,1,2,3…n). Käibemaksukoode ei tohi suvaliselt ära kustutada jättes tähistesse augu, sest siis lakkavad töötamast mõned finantsaruanded. Samas, käibemaksukoodide „ilusale“ järjestusele pole erilist tähelepanu mõtet pöörata, vaid neid tuleb järjest juurde teha vastavalt muutunud vajadusele.

- SELETUS- nimetus, selgitus, millist toimingut vastav käibemaksu kood katab

- KM%- käibemaksumäär juhuks, kui antud käibemaksukood peab ka käibemaksu summa müügi- või ostutehingule välja arvutama.

- MÜÜGI KM KONTO- finantskonto, millele kantakse antud käibemaksukoodi alusel arvele arvutatud käibemaksu summa sama arve alusel tekkivasse finantskandesse. Kui see väli jätta tühjaks, siis kande koostamisel otsib programm vastavat kontot Süsteemi seadistuste hulgast. Vt. 4.2 Süsteemi seadistused.

- OSTU KM KONTO- finantskonto, millele kantakse antud käibemaksukoodi alusel ostuarvele ja kulutusele arvutatud käibemaksu summa sama tehingu alusel tekkivasse finantskandesse. Kui see väli jätta tühjaks, siis kande koostamisel otsib programm vastavat kontot Süsteemi seadistuste hulgast. Vt. 4.2 Süsteemi seadistused.

- MÜÜGI KASSAPÕHINE KONTO- Kasutatakse kassapõhisel käibemaksu arvestusel.

- OSTU KASSAPÕHINE KONTO- Kasutatakse kassapõhisel käibemaksu arvestusel

- MR ETTEMAKSU KONTO 1- finantskonto juhuks, kui ettemaksu laekumisest soovitakse käibemaks välja arvutada ning laekumise finantskandel kajastada.

- MR ETTEMAKSU KONTO 2- MR ETTEMAKSU KONTO 1 korrespondeeriv konto.

- OR ETTEMAKSU KONTO 1- finantskonto juhuks, kui ettemaksu tasumisest soovitakse käibemaks välja arvutada ning laekumise finantskandel kajastada.

- OR ETTEMAKSU KONTO 2- OR ETTEMAKSU KONTO 1 korrespondeeriv konto.

- KMREGNR- määrab, kas müügiarvel antud käibemaksukoodi kasutades nõutakse välja KM reg. nr. (käibemaksu registrinumber) täitmist. Valikud on Ei/Jah. Jah korral ei lubata müügiarvet kinnitada, kui arvel on antud käibemaksukoodi kasutatud ja väli KM reg. nr. on tühi. See seadistus on eelkõige mõeldud Euroopa Liidu liikmesriigi käibemaksukohuslasele arve esitamisel kontrollimaks, et ka käibemaksuregistri kood oleks täidetud, et hilisemalt ei tekiks probleeme 0% käibemaksumäära kasutamise põhjendatuses ega näiteks VD-aruande esitamisel.

- ARVE LISAVÄLI- määrab, kas müügiarvel peab selle käibemaksukoodi kasutamisel vastav lisaväli täidetud olema (sisestatakse lisavälja kood).

- PÖÖRDKM %- pöördkäibemaksu määr %. Selle alusel arvestatakse ja lisatakse arve, ostuarve või kulutuse finantskandesse pöördkäibemaksu summa.

- PÖÖRDKM KONTO D- pöördkäibemaksu deebetkonto finantskandes. Näiteks ostu puhul sisendkäibemaksu arvestatud pöördkäibemaks.

- PÖÖRDKM KONTO K- PÖÖRDKM KONTO D korrespondeeriv konto.

- KORR. KONTO- periodiseerimisel tasakaalustamiseks kasutatav tulevaste perioodide kulukonto.

- MÜÜGI KM OBJEKT- objekt, millele kantakse antud käibemakskoodi alusel arvele arvutatud käibemaksu summa sama arve alusel tekkivasse finantskandesse. Kui see väli jätta tühjaks, siis kande koostamisel otsib programm vastavat objekti Süsteemi seadistuste hulgast. Vt. 4.2 Süsteemi seadistused. Täidetakse juhul, kui mingil põhjusel soovitakse käibemaksu summa MÜÜGI KM KONTO-le lisaks kanda ka mõne objekti arvestusse.

- OSTU KM OBJEKT- objekt, millele kantakse antud käibemakskoodi alusel ostuarvele ja kulutusel arvutatud käibemaksu summa sama tehingu alusel tekkivasse finantskandesse. Kui see väli jätta tühjaks, siis kande koostamisel otsib programm vastavat objekti Süsteemi seadistuste hulgast. Vt. 4.2 Süsteemi seadistused. Täidetakse juhul, kui mingil põhjusel soovitakse käibemaksu summa OSTU KM KONTO -le lisaks kanda ka mõne objekti arvestusse.

- FISKAALBLOKK- kasutatakse juhtudel, kus kassasüsteemides (POS) on kohustus kasutada fiskaalseadmeid. Näiteks Läti ja Leedu jaemüügis. Välja sisu sõltub kasutatavast fiskaalseadmest.

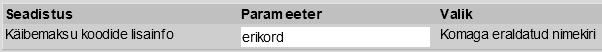

- LISAINFO- käibemaksukoodid lisainfo või lisavalikud. Välja nime järel võib olla linnukestega valitavad väärtused. Väärtuseid saab seadistada Süsteemi seadistuste hulgast:

Eesti tingimustes peab olema siin kindlasti valik erikord, sest seda võib tarvis minna KMD INF1 õigeks genereerimiseks. Valik erikord märgitakse kindlasti ära, kui antud käibemaksukoodiga tähistatakse Käibemaksuseaduses määratud erikorra alusel tehtavaid toiminguid. Näiteks 20% käive KMS §-des 41 ja 42 sätestatud erikorra alusel. Vt. ka 5.2.1.1 KMD INF1 seadistamine.

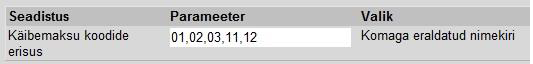

- ERISUS- rippmenüü valikutega. Väärtuseid saab seadistada Süsteemi seadistuste hulgast:

Kasutatakse, kui antud käibemaksukoodiga tähistatakse toiminguid, mille puhul tuleb riiklikus aruandluses näidata erisusi. Vt. ka 5.2.1.1 KMD INF1 seadistamine.

Süsteemi seadistused

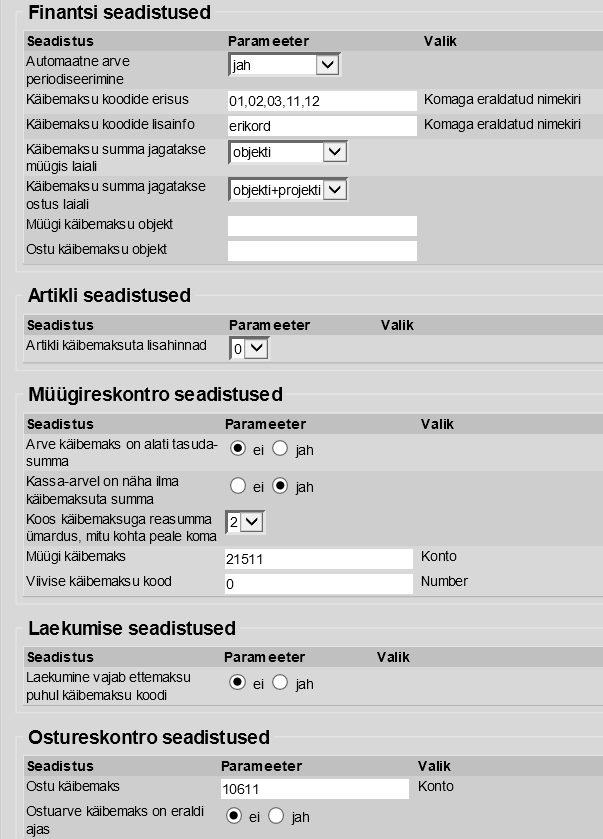

Süsteemi seadistused, mis käibemaksu puudutavad on järgmised:

- Müügi käibemaks- arvestatud käibemaksu konto. Kasutatakse kande koostamisel juhul, kui käibemaksukoodilt ei leita vastavat kontot väljalt MÜÜGI KM KONTO.

- Ostu käibemaks- sisendkäibemaksu konto. Kasutatakse kande koostamisel juhul, kui käibemaksukoodilt ei leita vastavat kontot väljalt OSTU KM KONTO.

Kliendi ja hankija seadistused

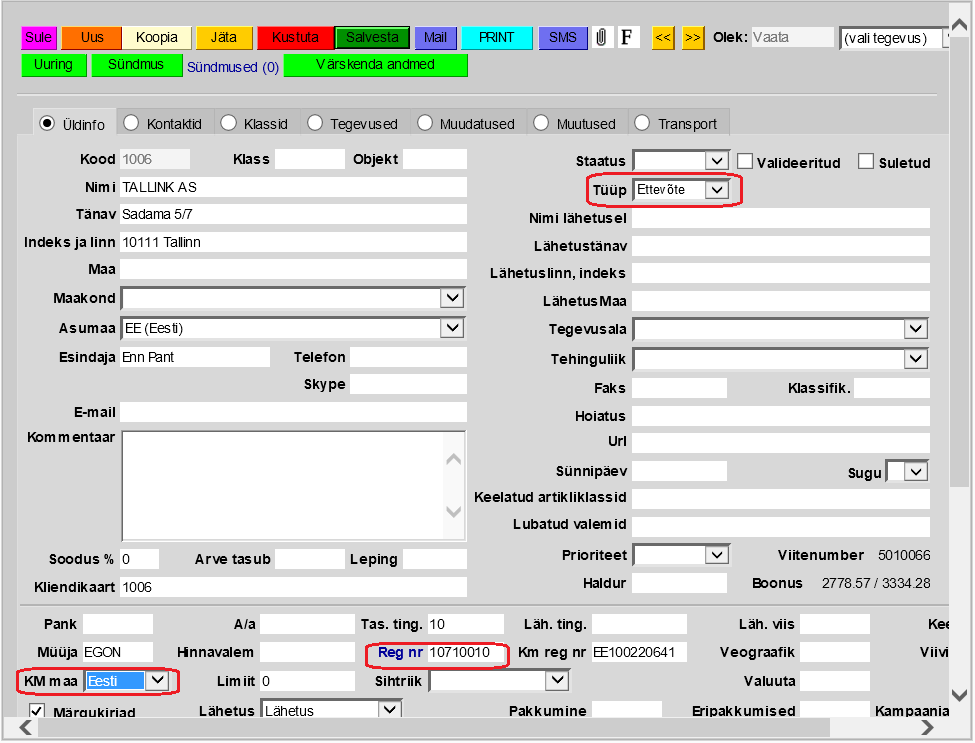

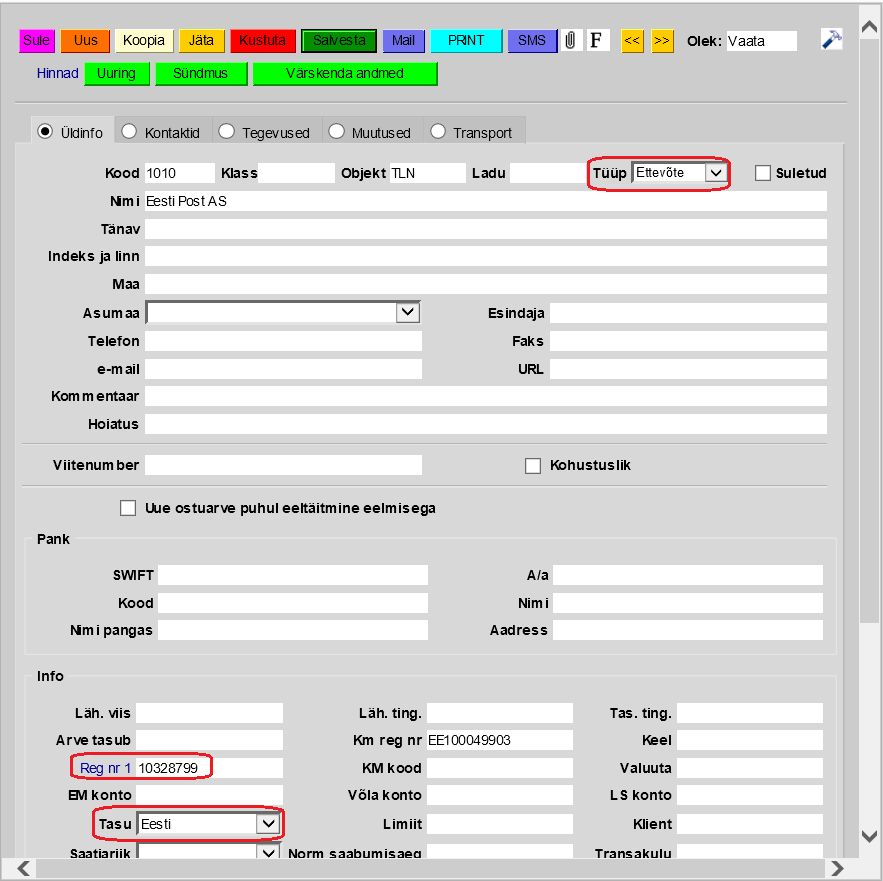

Kliendi- ja hankijakaardil on käibemaksu mugavaks arvestuseks oluline korrektselt ära täita järgmised väljad (lisaks tavapärastele nagu ettevõtte nimi jms.):

- KM-maa- valikud: Eesti/EÜ/Mitte EÜ/EÜ 2/EÜ 3/Kontsern. Määrab ära kliendi või hankija käibemaksutsooni ja selleläbi käibemaksukoodi automaatse valiku artiklilt või artikliklassilt. See on oluline mugavushäälestus, kuid ka väldib vigu käibemaksukoodise valimisel.

- Tüüp- valikud: Ettevõte/Eraisik. Vajalik eelkõige KMD INF1 korrektseks koostamiseks.

- Reg nr.- registrikood või isikukood. Vajalik korrektselt täita eelkõige klientide puhul, kelle Tüüp on „Ettevõte“ ja hankijate puhul, kellega toimingutelt on sisendkäibemaksu arvestatud. Vajalik KMD INF1 esitamiseks.

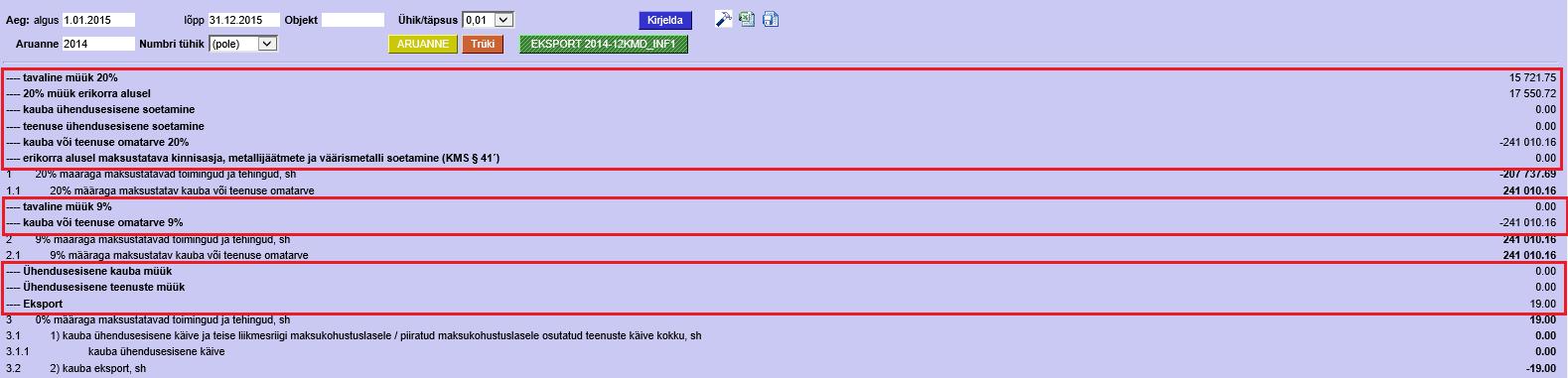

Käibemaksuaruanne (käibedeklaratsioon)

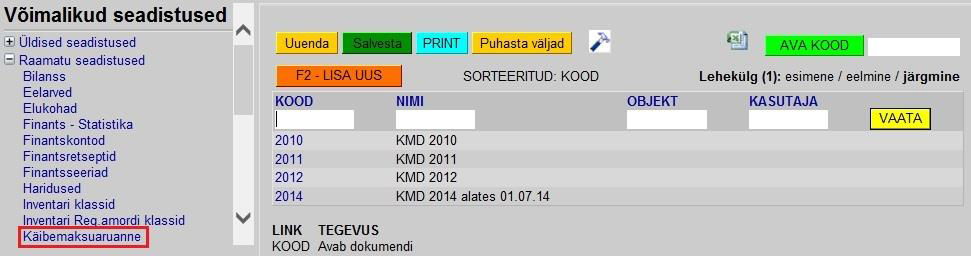

Järgnevalt anname ülevaate käibemaksuaruannete kirjeldamisest.

Käibemaksuaruande kirjeldusi saab luua ja korrigeerida: Raamat > Seadistused > Käibemaksuaruanne.

Klikkides valiku peal, avaneb nimekiri olemasolevatest aruande kirjeldustest:

Aruande põhiosa kirjeldamine

Konkreetse aruande kirjeldus avaneb kui klikkida selle koodi peal.

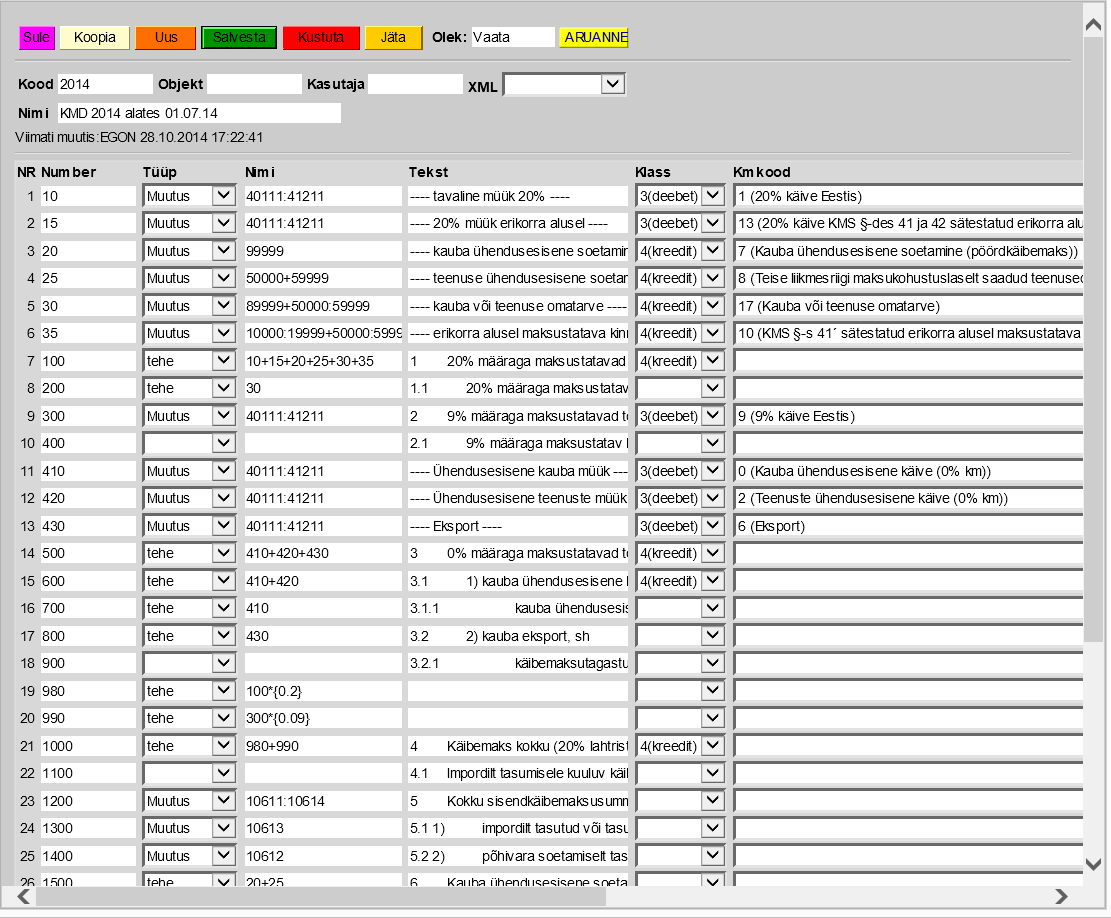

Käibemaksuaruande kirjelduse aken:

Aruande päis:

- Kood- aruande tähis.

- Nimi- kasutaja poolt antud aruande selgitus.

- Objekt- Grupi (objektipõhiste) kasutuspiirangute loomiseks.

- Kasutaja- Nimeliste kasutuspiirangute loomiseks.

- XML- Käibemaksuaruande lisaaruannete valik (näiteks KMD INF1)

Read:

- NR- süsteemne reanumber. Kasutaja ise muuta ei saa.

- Number- kasutaja poolt antud rea tähis (number). Kasutatakse arvutustehetes ridade väärtustega tehete tegemiseks. Samuti järjestatakse read välja väärtuse järgi väiksemast suuremani. Rea numbrid on mõttekas anda pika sammuga: 10, 20, 30…. või 100, 200, 300…. See võimaldab vajadusel hiljem ridu vahele luua ilma, et peaks olemasolevaid ridu ümber nummerdama ja tehetes ridade numbreid muutma.

- Nimi- sisestatakse rea funktsionaalne sisu vastavalt rea tüübile. Vt. Tüüp.

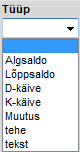

- Tüüp- rea tüüp. Määrab kuidas opereeritakse välja Nimi sisuga.

Valikuga Algsaldo; Lõppsaldo; D-käive; K-käive; Muutus- saab rea väljale Nimi moodustada loendi kontodest, millede vastavad väärtused summeeritakse. Just nimelt loendi, mitte matemaatilise tehte. Loendi moodustamiseks on võimalik kasutada märke : (koolon) ja + (pluss). : abil saab kirjeldada vahemiku ja + abil lisada eelnevale üksiku konto või terve vahemiku. Näiteks: 10901:10908+10911:10918+10921+10931:10938.

Valikuga Algsaldo; Lõppsaldo; D-käive; K-käive; Muutus- saab rea väljale Nimi moodustada loendi kontodest, millede vastavad väärtused summeeritakse. Just nimelt loendi, mitte matemaatilise tehte. Loendi moodustamiseks on võimalik kasutada märke : (koolon) ja + (pluss). : abil saab kirjeldada vahemiku ja + abil lisada eelnevale üksiku konto või terve vahemiku. Näiteks: 10901:10908+10911:10918+10921+10931:10938.

Algsaldo- kasutab kontolt aruande perioodi algsaldot.

Lõppsaldo- kasutab kontolt aruande perioodi lõppsaldot.

D-käive- kasutab kontolt aruande perioodi deebetkäivet.

K-käive- kasutab kontolt aruande perioodi kreeditkäivet.

Muutus- kasutab kontolt aruande perioodi käivete muutust (deebetkäive miinus kreeditkäive) sarnaselt Kasumiaruandega.

Tehe- rida võimaldab kirjeldada väljale Nimi matemaatilise tehte eelnevate ridade väärtustega. Kasutada saab liitmist, lahutamist, korrutamist ja jagamist. Tehte teguriteks on eelnevate ridade numbrid või konstandid. Ridade numbrid sisestatakse tavaliste numbritena. Konstant ehk kasutaja poolt ette antud kindel arvväärtus sisestatakse loogeliste sulgude { } vahele. Kõik tehted tehakse järjekorras vasakult paremale sõltumata tehte tüübist. Näiteks kirjelduse 100+200/500*{0.21} puhul esmalt liidetakse ridade nr.100 ja nr.200 tulemused, siis jagatakse saadud tulemus rea nr.500 tulemusega ning selle tehte tulemus korrutatakse arvuga 0.21. Sulge jms. kasutada ei saa. Kui tehtes on vaja kasutada mõne teise tehte tulemust, mille puhul tavamatemaatikas kasutaksime sulge, siis on see nn. sulgudes tehe mõttekas kirjeldada eelnevatel ridadel ja lõpptehtes kasutada selle rea numbrit ehk tulemust.

- Tekst- rea selgitus, mis esitatakse aruande genereerimisel selle tulemuses (Näiteks pealkirjad, tühjad vaheread jmt). Kui real see väli tühjaks jätta, siis seda rida aruande tulemuses ei kuvata. Selliselt on võimalik teha nn. arvutusridu, mille tulemust pole vaja kuvada aruande tulemuses vaid on vaja kasutada mõne teise arvutuse koosseisus.

- Klass- võimaldab pöörata rea tulemuse märki (+ või -). Võimalikud valikud:

tühi ja deebet muudavad tulemuse märki ehk korrutavad tulemuse -1’ga. Valik kreedit ei muuda tulemuse märki, vaid jätab selle nii nagu kontode või arvutuse tulemusena see tuleb.

tühi ja deebet muudavad tulemuse märki ehk korrutavad tulemuse -1’ga. Valik kreedit ei muuda tulemuse märki, vaid jätab selle nii nagu kontode või arvutuse tulemusena see tuleb.

Arvestada tasub, et programmi jaoks on konto kreeditlõppsaldo negatiivne arv. Ja konto muutuse leidmiseks lahutatakse deebetkäibest kreeditkäive. Seega, kui kreeditkäive on suurem kui deebetkäive, on tulemuseks negatiivne muutus. Ettevõtte müügitulu kajastatakse tavaliselt müügikontode kreeditkäibena. Programm annab aruandele sellise konto muutuse negatiivse numbrina. Seega, et saada Käibemaksuaruande vastavale reale positiivne tulemus, tuleb selle rea Klassi väärtuseks valida, kas tühi või deebet.

Oluline on ka arvestada, et märki saab pöörata ainult konkreetse rea tulemuse esitamise tarvis sama rea piires. Kui selle rea tulemust kasutatakse mõne tehte koosseisus, siis kasutab tehe ikkagi muutmata märgiga tulemust. Näiteks, et müügikäivet kajastav rea tulemus saaks esitatud positiivsena, määrame tema klassiks tühi või deebet (need muudavad märgi), sest müügikäive suureneb konto kreeditpoolel ning positiivse müügikäibe tulemus kontol on vaikimisi negatiivne arv. Kuid, kui kasutame selle rea tulemust liitmistehtes, kus me ei või tulemuse märki muuta, peame hoopis eelnimetatud rea lahutama, sest tema tegelik väärtus on negatiivne.

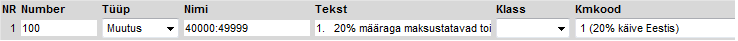

- Kmkood- võimaldab aruande ridadel, kus kasutatakse kontode loendit (Algsaldo-; Lõppsaldo-; D-käive-; K-käive-; Muutus-tüüpi), piirata tulemust kindla käibemaksukoodi (käibeliigi) järgi. Valida saab enda poolt kirjeldatud käibemaksukoodide vahel. Vt. Käibemaksukoodid. Sellise Käibemaksuaruande rea puhul:

Summeeritakse finantskannetelt kontode 40000 kuni 49999 käibesummad, mille väljal käibemaksukood on „1“.

Aruande kirjeldamise üldine printsiip on järgmine:

- Maksustatava käibe leidmiseks ja deklareerimiseks tuleb kasutada käibemaksukoode. Käibemaksukoodid võimaldavad tähistada erinevaid toiminguliike samade kontode piires. Samuti on siinjuures oluline meeles pidada, et maksustava käibe deklareerimisel leitakse maksu arvutamise alussumma, mitte maksu summa. Eesti KMD-s arvutatakse maksu summa matemaatiliselt alussummast. Loomulikult peaks arvestatud käibemaksu summa ka vastaval finantskontol kajastuma, aga KMD-s seda ei küsita.

- Sisendkäibemaksu leidmiseks ja deklareerimiseks tuleb kasutada finantskontosid. St. finantskontosid, kuhu oleme jooksvalt kandnud sisendkäibemaksu summad. Sisendkäibemaksu puhul deklareeritakse summasid, mis on jooksva arvestuse ajal õigeks peetud tagasi arvestada, mitte maksustamise alust (nagu müügi puhul). Käibemaksuaruandes pole seetõttu vajalik sisendkäibemaksu summade ridu käibemaksukoodiga täiendavalt piirata, kuna real kajastatud kontodel on ainult vajalikud summad.

Soovitused:

- Aruandesse on soovitav kirjeldada ning nähtavaks teha endale vajalikke abiridu. Näiteks maksustatav käive koosneb väga eriliigilistest toimingutest, millest osad tulevad müügist osad ka ostust. Samas ametlikus deklaratsioonis esitatakse need ühe summana. Et endal oleks lihtsam deklareeritavate summade kujunemist jälgida ja vajadusel kontrollida on soovitav abiridu kasutada. Kuna ametlik deklareerimine käib niikuinii elektroonselt, siis Käibemaksuaruanne on pigem raamatupidaja töövahend kui ametlik vorm: